Стартапы часто предлагают опционы как часть компенсации. Как работает эта лотерея? Я решил разобраться и поделиться с вами.

Цель этого руководства не дать поток финансовых терминов, как это обычно делают, а доступно разобрать механизм опционов и ответить на действительно важные вопросы с точки зрения сотрудника стартапа.

Представьте, что стартап ранней стадии предлагает вам 1,500 опционов на акции. Сколько это в деньгах?

Меня зовут Борис, я автор телеграм канала Борис опять и известной в некоторых кругах методички по поиску работы.

Я не юрист, венчурный инвестор или фаундер. Рассматривайте все написанное здесь как рекомендации: что изучить, о чем спросить компанию и юриста. Тем не менее, не спешите убегать: руководство было заверено моим другом Василием Кондыревым, ex-Baring Vostok VC, фаундером telemetree.io и автором телеграм канала.

Тема неразрывно связана с зубодробительными финансовыми терминами. Я буду вводить важные термины на английском языке и обозначать их правильный перевод на русский язык. Но затем я буду употреблять их простонародные русские версии, например "завестившийся", потому иначе будет совсем грустно.

Я буду иллюстрировать некоторые моменты историями анонимов. В основном о том, как кто-то потерял много денег. Доверяйте этому не больше, чем любому тексту в интернете.

Темы, о которых пойдет речь: основы опционов на акции, как работают экзиты стартапов, возможные исходы для владельцев опционов, налоги, размытие акций, статистика времени до экзита, шансы разбогатеть и способы всё потерять.

В самом конце вы найдете ультра-экспресс гайд в виде списка ключевых моментов.

Основы компенсации в виде акций

Стартапы предлагают сотрудникам долю собственности компании (equity) в дополнение к заработной плате.

В случае ликвидации (liquidation event), так же называемой "выходом на рынок" (go to market) или в простонародье "экзитом" (exit), акции могут превратиться в крупную сумму денег. Выход на рынок происходит через слияние, поглощение (acquisition) или проведение первичного публичного размещения акций (IPO) на бирже.

Почему компании предлагаю собственность:

- Экономия наличных.

- Мотивация. Доля собственности мотивирует сотрудника работать на долгосрочную перспективу, а не просто получать зарплату с девяти до пяти.

- Удержание сотрудников. Чем дольше сотрудник работает в компании, тем больше акций он получает, что мотивирует его оставаться в компании.

Основы опционов на акции

Типичный грант опционов выглядит так: 2,000 опционов с ценой исполнения (strike price) $150, вестингом (vesting, срок обретения права) 4 года и клиффом (cliff, период утеса) в один год. Давайте разберемся о чём речь.

Опцион дает право купить акцию по цене исполнения. Опционы — это не собственность. Опционы могут быть исполнены (иногда говорят реализованы) через уплату цены исполнения, после чего они преобразуются в акции. Акции это уже собственность. Вы получаете прибыль исполняя опционы и продавая полученные акции.

Далее: вестинг. Компании не хотят, чтобы вы убежали с опционами в первый день работы. Существует график вестинга (vesting schedule, график обретения права): порции опционов постепенно становятся доступными вам. Клифф — это момент, после которого вы получаете первую порцию опционов. Вы ничего не можете сделать с опционами, которые ещё не прошли вестинг.

Типичный график вестинга: 25% опционов в год, выплачиваемые равными частями каждый месяц.

Пример вестинга. 2,000 опционов, вестинг 4 года, клифф 1 год.

- В первый год вы ничего не получаете.

- После первого года вы получаете 500 опционов одним большим куском, что составляет 25% от гранта. В простонародье говорят, что 500 опционов "завестились" (теперь они vested stock options).

- После этого вы получаете небольшие порции опционов каждый месяц. Примерно 42 опциона в месяц. После четырех лет работы в компании у вас будет 2,000 опционов, которыми вы можете распоряжаться.

Завестившиеся опционы могут быть реализованы до или после экзита:

- После IPO вы можете исполнить опционы для получения акций.

- После поглощения стартапа вы можете получить за опционы деньги или акции. Здесь много нюансов, об этом будет целая секция.

- Исполнение до экзита дает вам частные ограниченные акции (private restricted stock), с которыми ничего нельзя сделать до выхода на рынок.

Неприятный факт: по состоянию на 2023 год до 72% сотрудников не исполняют свои опционы. Основная причина в том, что для реализации требуется разом выложить целую котлету денег, что очень рискованно, если экзит ещё далеко.

Итог: опционы нужно исполнить, заплатив цену исполнения (strike price), чтобы получить акции. Опционы постепенно становятся доступными для исполнения согласно графику вестинга (vesting schedule). В случае экзита исполненные опционы конвертируются в акции или деньги.

IPO

При IPO компания размещается на бирже. После этого вы можете продавать акции.

Упрощенный пример. У вас есть 2,000 опционов с ценой исполнения $150. Акции торгуются на бирже по $350. Вы хотите исполнить опционы и сразу продать акции. Вам нужно заплатить 2000 * $150 = $300,000 для реализации опционов. Затем вы продаете акции за 2000 * $350 = $700,000. Ваша прибыль составляет $400,000.

Это базовая идея. На самом деле прибыль меньше из-за налогов, различий между привилегированными и обычными акциями и других аспектов, в которые мы углубимся позже.

Вы также можете реализовать опционы и сохранить акции, чтобы продать их позже, получать дивиденды или оптимизировать налоги.

Примечание: почти всегда есть период блокировки (lock-up period), в течение которого вы не можете продавать акции, так что вы не можете продать акции сразу. Обычно он составляет один год.

Я оказался в сложной ситуации из-за периода блокировки. Наша компания вышла на IPO во время бума доткомов за менее чем за 6 месяцев до 11 сентября. К моменту окончания годового периода блокировки, когда мы наконец могли продать акции, произошли события 11 сентября и рынок рухнул. Наши акции потеряли около 90% от своей пиковой стоимости. […] Как обычные держатели опционов, мы остались ни с чем, в то время как основатели b крупные инвесторы имели другой класс акций, которые могли быть реализованы в любое время, и они это сделали. **

- Аноним из интернета жалуется.

Итог: при IPO компания начинает торговаться на бирже, вы можете реализовать свои опционы для получения акций и продать акции после необходимого периода блокировки.

Поглощение компании

Большинство выживших стартапов оказываются куплены другими компаниями.

Что происходит в этом случае? Суть та же: вы исполняете опционы, чтобы получить собственность, и продаете её, чтобы получить деньги. Однако детали сильно отличаются.

Компании не всегда покупают за наличные. Их могут купить за наличные, акции или смесь из наличных и акций. Все эти случаи имеют немного разные правила. Каждая сделка по приобретению уникальна и многое зависит от конкретного соглашения, но мы рассмотрим основные идеи.

Мой первый "успешный" стартап был приобретен за 2 млн долларов акциями приобретающей стороны (акции, которые оказались бесполезными для всех, кроме налоговой). […] Следующий стартап был приобретен за около 30 млн долларов наличными спустя много лет после моего ухода […] Следующий был приобретен за 400 млн долларов наличными огромной компанией из списка Fortune 25ю

- Аноним про поглощения

Пример. У вас есть 100 опционов на акции, которые, будучи исполнеными, дают вам право собственности на 1% компании UpStart. Компания продана BitCorpo за $100M долларов. Большой куш! Что происходит с вашими опционами?

Важный термин здесь — цена акции при приобретении (acquisition price). Это цена продажи компании, деленная на общее количество акций. В приведенном выше примере эта цена $10,000.

Сценарии для исполненных опционов:

- Выплата наличными. Вам выплачиваются деньги за каждую акцию. Теоретически вы получаете 1% от $100M долларов, но на практике меньше из-за привелегированных акций инвесторов, подробнее об этом позже.

- Конвертация. Ваши акции конвертируются в акции приобретающей компании по некоторому коэффициенту конвертации. Если коэффициент равен 0.5, ваши 100 акций превращаются в 50 акций BigCorpo. Ваша прибыль зависит от этого коэффициента конвертации и вы не можете на него повлиять. Коэффициент будет зависеть от цены приобретения, так что при успешной продаже вы должны получить прибыль.

Сценарии для опционов, которые завестились:

- Выплата наличными. BigCorpo покупает у вас опционы за спред: разницу между ценой приобретения и ценой исполнения. Если цена приобретения составляет $100 за акцию, а цена исполнения — $50, спред равен $50. За 100 опционов с вестингом вы получите $5,000.

- Конвертация. Опционы обмениваются на опционы BigCorpo по некоторому коэффициенту конвертации. Если у вас есть 100 опционов на акции и коэффициент конвертации равен 0.5, вы получите 50 опционов BigCorpo с новой ценой исполнения. Разница между этим и предыдущим случаем в том, что вы получаете опционы, а не акции. Новая цена исполнения основывается на старой цене исполнения и коэффициенте конвертации. Обычно стоимость реализации опционов остается прежней, но потенциальная прибыль от продажи акций больше, потому что акции BigCorpo стоят больше.

- Исполнение и продажа. BigCorpo позволяет вам исполнить опционы и продать им акции. В этом случае вам нужно быстро предоставить деньги для исполнения опционов, часто большие деньги, иначе опционы превращаются в тыкву.

Сценарии для опционов, которые ещё не завестились:

- Ускоренный вестинг. Некоторые, а возможно и все ваши опционы, вестятся немедленно. Затем происходит один из вышеописанных случаев.

- Конвертация. Ваши опционы конвертируются в опционы на акции BigCorpo с коэффициентом конвертации, новой ценой исполнения и новым графиком вестинга. Новая цена исполнения основывается на старой и коэффициенте вестинга. График вестинга обычно остаётся неизменным.

- Пропорциональная выплата наличными (Pro Rata Cash-out). BigCorpo выплачивает вам наличные, основываясь на спреде между ценой приобретения и ценой исполнения, скорректированной с учетом прошедшей части периода вестинга. Проще говоря, вы получаете больше денег за опционы, которые почти звестились, и меньше за те, что далеки от завершения вестинга.

- Отмена. Плохая концовка: ваши опционы превращаются в пыль.

Это ещё не всё. Приобретение сопровождается условиями.

BigCorpo не хочет купить компанию и увидеть, как каждый сотрудник обналичивает свои акции и уходит. Часто компания требует, чтобы вы отработали у них год или более. Ваша доля исчезнет если вы уйдете раньше этого срока.

Также BigCorpo не хочет купить стартап, чтобы потом выяснить, что всё было лишь хайпом и мошенничеством. Поэтому обычно присутствует условие удержания (holdback) или эскроу (escrow). В обоих случаях часть цены покупки замораживается до достижения определенной вехи. В случае эскроу замороженная сумма удерживается третьей стороной. В любом случае удержанная сумма выдается только после выполнения поставленных условий.

Пример. Вы владеете 1% UpStart. UpStart приобретается BigCorpo за $100M. Они просто покупают ваши акции. Но есть условие удержания 10% и требование: компания должна достичь ежемесячного дохода в $10M в течение года.

- Изначально вам выплачивают 90% за ваши акции. Поскольку вы владеете 1% от $100M, вы получаете $900,000 .

- Если цель компании достигнута, вы получаете оставшиеся 10%: $100,000.

- Если цель не достигнута то, к сожалению, вы теряете удержанные 10%.

Итог: в случае приобретения есть гораздо больше переменных и условий по сравнению с IPO. Основная идея остаётся той же: вы можете исполнить опционы и получить за них деньги или акции приобретающей компании.

Что если?

Давайте рассмотрим некоторые возможные исходы для вас как сотрудника с опционами.

Что произойдет, если компания закроется?

Вы теряете всё, ваши опционы и акции становятся бесполезными. Однако чаще всего компанию продают по плохой оценке и вы получаете небольшие деньги.

Что произойдет, если вы останетесь в компании и не будете реализовывать опционы долгое время?

Опционы имеют срок действия. Обычно это 10 лет после выдачи гранта. Вы должны реализовать свои опционы до этого срока.

Что произойдет, если вы уйдете или вас уволят до экзита?

Вы сохраняете завестившиеся опционы и теряете остальные.

После ухода у вас есть ограниченное время, чтобы исполнить опционы: окно после увольнения для реализации опционов (post termination exercise window или PTE). Если вы не реализуете опционы в течение этого срока, они пропадают. Традиционно PTE составляет 90 дней, но это может быть любой срок, который захочет компания. Вы можете договориться о более длинном PTE. Иногда можно получить PTE в десять лет. Нет гарантии, что компания согласится, но для неё это ничего не стоит.

Есть шанс, что компания выкупит у вас опционы. План опционов на акции сотрудников (employee stock options plan) компании может включать пункт о выкупе (buy-back clause). Компании нужны акции для распределения среди других сотрудников, инвесторов и основателей, поэтому им может быть интересно обменять наличные на ваши завестившиеся опционы. В этом случае вы сразу получите некоторую сумму денег, но не стоит ожидать огромных доходов.

Что делать, если у меня нет денег на исполнение опционов?

Это самая частая проблема сотрудника. Исполнение может потребовать выложить десятки, если не сотни тысяч долларов лишь за возможность получить прибыль в будущем. В то же время тяжело отказываться от честно заработанной собственности. Времени для принятия решения мало: опционы пропадут, если вы не реализуете их в течение PTE.

Эта проблема не стоит после экзита, поскольку деньги на исполнение будут взяты из прибыли от продажи. Но до выхода на рынок ситуация сложнее: вы можете реализовать опционы, но не можете получить прибыль. Именно из-за этого сотрудники часто не реализуют опционы: дорого, большой риск и маленький шанс заработать.

Вы в наилучшей ситуации для заработка на опционах, если у вас есть достаточно свободных денег для исполнения и вы готовы ими рискнуть. Становиться богатым проще, если вы уже богаты, вот так новость.

Иногда компании предлагают обмен: вы продаете им часть своих опционов, чтобы исполнить остальные.

Наконец, вы можете взять кредит. Традиционные кредиты добавят огромный риск к уже существующему риску. Поэтому существуют компании, которые предлагают финансирование без регресса (non-recourse financing): они оплачивают исполнение опционов, но, в случае выхода на рынок, вы должны вернуть стоимость исполнения плюс комиссию. По сути, это кредит, но вы ничего не теряете, если экзит не происходит. Типичные комиссии около 5%.

Что делать, если вы исполнили опционы, но экзита не происходит долгое время?

Ждать. Вы можете реализовать опционы, чтобы получить акции, которые будут бесполезны до выхода на рынок, или держать опционы, если PTE это позволяет. Хорошая новость в том, что инвесторы обычно подталкивают стартапы к выходу на рынок. Тем не менее, гарантий нет.

Я знаю "стартап", которому уже 21 год. В прошлом году мне даже предложили там работу. Они все еще предлагают опционы в своих офферах. Они говорят, что планируют скоро выйти на IPO, но по словам бывших сотрудников, с которыми я общался, они говорят это уже более десяти лет.

- Еще один аноним

Что происходит, если компания делает экзит, но у вас есть незавесченные опционы?

Это зависит от плана опционов на акции сотрудников. Может варьироваться от немедленного вестинга до потери всех незавесченных опционов.

Что если вы уйдете, исполните опционы, а компания закроется позже?

Плохая концовка. Вы заплатили большую сумму денег за исполнение опционов и налоги, но получили бесполезные акции.

Можно ли продать опционы?

Вы не можете продать опционы, но можете продать результат исполнения опционов, то есть частные ограниченные акции (private restricted stock). Иногда план опционов на акции запрещает это, иногда нет. Существуют вторичные рынки (secondary markets) для частных акций и брокеры, которые связывают покупателей с продавцами. Ожидайте продажу по низкой цене и комиссию брокера около 5%.

Инвесторы могут захотеть купить ваши частные акции. Они уведомят основателей и те свяжутся с вами. Вам предложат цену акции на основе оценки компании до инвестиционного раунда, так называемой pre-money оценки. Если вы работаете в стартапе с оценкой в $10M и инвестор готов вложить $30M, после раунда это повысит оценку как минимум до $40M. Но вам предложат цену исходя из $10M. Часто это не плохая сделка, ведь альтернатива, – это много лет ждать экзита, который может и не произойти.

Может ли компания просто не дать обещанные опционы на акции?

Если вы подписали контракт, предоставляющий вам опционы, то юридически компания не может этого сделать.

Однако кое-чего стоит опасаться. Представьте, что вы договорились об опционах при устройстве на работу. Вы подписываете трудовой договор и расслабляетесь. Но зря: трудовой договор не связан с грантом опционов.

Чтобы предоставить вам опционы, компания собирает пакет заявок от нескольких сотрудников и представляет их совету директоров. Совет рассматривает заявки. Это может занять несколько месяцев. Наконец, если всё в порядке, компания свяжется с вами, чтобы подписать грант на опционы на акции. Ничто не мешает совету отклонить запрос. Вы можете оказаться в ситуации, когда вам обещали опционы, но они так и не были предоставлены. Однако такое происходит редко.

Налоги

Цель этого раздела — дать вам общее представление. Дисклеймер о том, что ЭТО ВСЁ НЕ ПРОФЕССИОНАЛЬНЫЕ РЕКОМЕНДАЦИИ, здесь идет капсом. Налоги зависят от вашей юрисдикции, налоговых категорий, льгот и многого другого. К каждой строчке умственно добавляйте: "но всё зависит от вашей ситуации". Я буду приводить примеры на основе налогов США со взятой с потолка налоговой категорией.

Опционы облагаются налогом в двух точках: когда вы их исполняете и когда вы продаете акции.

Налоги при исполнении опционов на акции

Напомню, что исполнение это когда вы платите деньги, чтобы превратить опционы в акции. Нужно платить налог, хотя вы ещё ни рубля не заработали? Конечно!

Сумма, которую вы платите, зависит от спреда: разницы между вашей ценой исполнения и текущей рыночной стоимостью (fair market value) акций.

Если компания публичная, FMV это стоимость акций на бирже. Если компания не публичная, налог всё равно придется платить. Вот что происходит. Сначала вы исполняете опционы заплатив компании. Компания подает декларацию в конце налогового года, где указывает FMV. Компания либо рассчитывает FMV через оценку третьей стороной, либо самостоятельно. Именно эту FMV вы будете использовать для расчета налога в своей декларации.

Исполнение облагается обычным подоходным налогом.

Пример. 2,000 опционов на акции, цена исполнения $15. Происходит IPO, рыночная цена $35, и вы сразу исполняете и продаете. Спред составляет $20, так что государство считает, что вы получили активы стоимостью $20 и должны заплатить налог на доходы физических лиц с этой суммы. Общий спред составляет $40,000. Вводя значение спреда и некоторую дополнительную информацию в калькулятор подоходного налога для США, я получил эффективную налоговую ставку 24%. Тогда налог составляет примерно $9,600.

Подставьте свои значения для получения реалистичной оценки.

Налоги на продажу акций

Когда вы получаете деньги в результате экзита вам придется заплатить налог на прирост капитала.

В России такого понятия нет, налог на прирост капитала это просто подоходный налог. Однако есть свои нюансы, лучше изучить вопрос отдельно. Далее я буду говорить про правила для США.

При продаже акций вы платите налог на прирост капитала с прибыли. Если вы исполняете опционы и сохраняете акции, то они ведут себя как любые другие акции: вы не платите налог пока не продали, но должны платить налог на дивиденды.

По налогу на прирост капитала детали зависят от того, как долго вы держите акции. В США есть два типа:

- Налог на долгосрочный прирост капитала: от 0% до 20%. Вы платите его если держите акции более одного года.

- Налог на краткосрочный прирост капитала: от 10% до 37%. Вы платите его если продаете акции в течение одного года.

Пример. Как и выше, 2000 опционов на акции, цена исполнения $15, происходит IPO, рыночная цена $35. Вы реализовали свои акции, заплатив $30,000 плюс налог $9,600. Вы сразу же продаете, и ваша прибыль составляет $40,000. Вы платите налог на краткосрочный прирост капитала, который при эффективной налоговой ставке 13,1% составляет $5,420.

Ваша прибыль после всех затрат исходя из примеров выше? $40,000 - $9,600 - $5,420 = $24,980

В этом примере реальная доходность составляет около 83%.

В случае поглощения

Всё работает более-менее так же, как описано выше. Подоходный налог на исполнение опциона надо платить. Прямые выплаты от компании-поглотителя облагаются простым подоходным налогом.

ISO против NSO

В США различают два типа опционов, ISO и NSO, которые отличаются налоговыми льготами. Немного подробностей в моём Substack. Кратко говоря, спросите в компании, какой тип вам предлагают.

Худший сценарий

Самая плохая ситуация: огромные налоги, которые вы не можете заплатить.

Представьте, что присоединились к стартапу на раннем этапе. Стоимость вашей доли выросла до небес. Чтобы исполнить опционы, вам нужно заплатить $10,000, но вы можете продать их за $1M. Время разбогатеть! Но вам нужно уплатить подоходный налог со спреда, который составляет $990,000. Подоходный налог, исходя из предположенной выше ставки 24%, составит $237,600. Это огромные деньги до получения какой-либо прибыли.

Если компания уже провела IPO, то вы просто берете эти деньги из прибыли от продажи акций и никаких проблем нет.

Ситуация хуже, если компания еще не сделала экзит. Может сложиться ситуация, что вы исполнили опционы, заплатили большой налог, а компания так и не вышла на рынок.

Я планирую уйти из компании, в которую я пришел примерно 7 лет назад как один из первых сотрудников. У меня есть опционы, стоимостью $X,000,000 по последней оценке, и исполнение стоит $X0,000. Исполнить не проблема, но я сомневаюсь, что смогу справиться с налогами. Сама компания была оценена в последнем раунде финансирования в диапазоне от $500M-$1B. Мне бы не хотелось терять опционы, но даже если бы я мог их себе позволить, это огромные деньги, чтобы ими рисковать.

- Ещё один аноним, делает ошибки, чтобы нам не пришлось

Налоги: итог

Опционы облагаются подоходным налогом при реализации и налогом на прирост капитала при продаже акций. Детали сильно зависят от вашей ситуации.

Самое важное — будьте осторожны при реализации опционов до экзита компании.

Какую долю вам дадут?

Как правило, компания выделяет часть акционерного капитала для сотрудников. Обычно 10%. Каждый сотрудник получает часть этого пирога в зависимости от старшинства и важности для компании. Ранние сотрудники получают больше акций, так как берут на себя больший риск.

Моя компания продалась примерно за 30 миллионов долларов, и наши основатели заработали соответственно примерно 15 миллионов, 9 миллионов и 3 миллиона долларов. Оставшиеся 3 миллиона пошли на ранних наемных работников.

- Анонима с историей про ровно 10% акций для сотрудников

Вот классное руководство по ожидаемым долям акций сотрудников для стартапов серии А:

Генеральный директор (CEO): 5–10%

Операционный директор (COO): 2–5%

Вице-президент (VP): 1–2%

Независимый член совета директоров: 1%

Директор: 0.4–1.25%

Ведущий инженер: 0.5–1%

Старший инженер: 0.33–0.66%

Менеджер или младший инженер: 0.2–0.33%

Доли так же зависят от раунда. На pre-seed этапе творится дикий запад, так что инженеры могут получить более 1%. На серии А и дальше вы такого уже не увидите.

Здесь можно почитать про серии стартапов.

Если компания предлагает вам больше обычного, например, 5% для инженера, это большой красный флаг, потому что основатели не понимают, что делают с акциями.

5% каждому - это абсурд. Стандартный пул ESOP после посевного этапа составляет 5-10%. Это означает, что на уровне VP вы получите 1.5%, а на уровне младшего специалиста - 0.15%. Вот такой диапазон. Тонкости в этом диапазоне зависят от обстоятельств. Для контекста, наш технический руководитель получает 0.7% после серии А. До раунда А у него было около 1%. Конечно, эти цифры не абсолютны, но они являются довольно справедливым ориентиром, основанным на моем стартапе и других стартапах, о которых я знаю.

- Еще один аноним, спасибо ему за мудрость

Итог: как обычный сотрудник, ожидайте от 0.1% до 1% до серии А, и гораздо меньше, если присоединяетесь позже.

Как работает размытие и стоит ли волноваться?

Помните, как в драме "Социальная сеть" финансовый директор обнаруживает, что его доля в компании снизилась почти до нуля из-за выпуска новых акций? Это и есть размытие (dilution, так же называют разводнением).

Представим, что основатель владеет 100% компании через 100 акций. Компания оценивается в $1M и привлекает дополнительные $500,000 выпустив 50 новых акций. Общий пул акций увеличивается до 150, но каждая акция теперь представляет меньший процент владения компанией. Пул акций был размыт (diluted).

Доля владения основателя теперь составляет 2/3 компании. Тем не менее, поскольку компания теперь оценивается в $1,5M, доля основателя стоит $500,000, как и раньше. Обычно компания привлекает больше денег, скажем $10M, и в этом случае стоимость доли основателя увеличивается до $7,333,334.

У сотрудника всё работает так же, но он владеет гораздо меньшей долей.

Пока компания продолжает привлекать деньги, ваши акции размываются, но, в идеале, их стоимость должна расти. Гарантируется ли это? Конечно нет.

Компания может выпускать акции в любой момент, например, чтобы выдать новым сотрудникам. Пусть вы были сотрудником номер один, компания стоит $1M, и у вас есть 1 акция из 100. Ваша доля стоит $10,000. Основатель решает выпустить 25 новых акций, чтобы нанять новых сотрудников. Теперь вы владеете 1 из 125, что стоит $8,000. Вы потеряли деньги. Основатели тоже потеряли деньги. Обычно компании стараются этого избегать и дают обновления (refreshers): дополнительные опционы по мере вашей работы с ними.

Могут возникать действительно абсурдные ситуации. Когда институциональные инвесторы вкладывают деньги, они часто требуют от основателей выдать сотрудникам больше акций, так называемое дополнение (top-up), чтобы удержать таланты. В конце доля основателя может оказаться меньше, чем у ранних сотрудников.

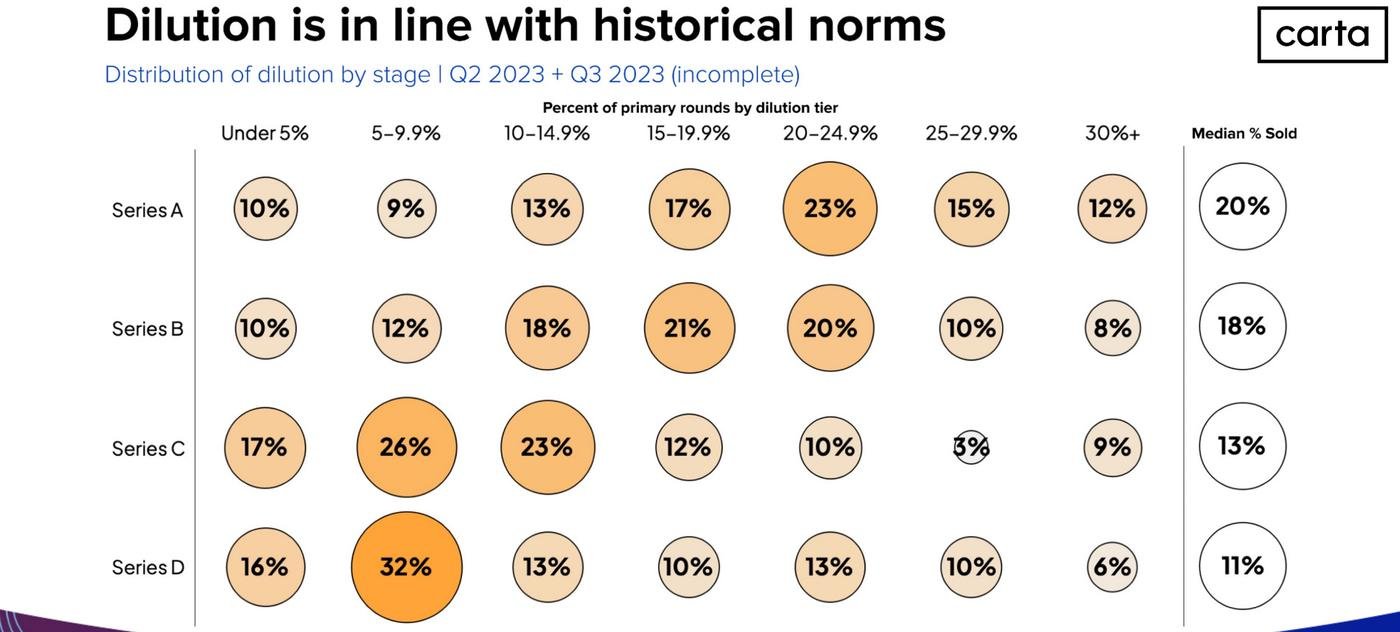

Согласно данным Carta можно наблюдать размытие на 10% - 30% на каждом раунде инвестиций.

Важная часть: ваши акции, как сотрудника, могут подвергаться другим правилам размытия, чем у основателей и инвесторов. Вам следует беспокоиться, и вам следует спрашивать компанию обо всех деталях того, как работает размытие в их плане опционов на акции.

Итог: ваша доля в компании может быть уменьшена из-за размытия, особенно если компания привлекает деньги по плохой оценке, и вы должны спрашивать компании об их правилах размытия.

Сколько времени ждать экзита?

Давайте посмотрим, сколько времени успешные стартапы существуют от основания до экзита.

Blossom Ventures предоставляет оценки для компаний, проведших IPO:

- Средний срок выхода на рынок для B2B SAAS: 10 лет.

- Средний срок для потребительских продуктов: 7 лет.

Разброс довольно большой: некоторые компании делают экзит уже через 5 лет, другие — через 15 лет, и есть выбросы с обеих сторон.

Этот источник перечисляет средние сроки выхода для различных отраслей и большинство чисел находятся в диапазоне от 7 до 15 лет.

Данные Carta на конец 2023 года показывают, что среднее время между раундами составляет около двух лет. Стартапы обычно выходят на раунде C или позже. Это означает, что типичные сроки выхода превышают 6 лет.

Итог: надейтесь на 5 лет, планируйте на 10 лет и будьте готовы к 15 годам.

Как понять, предлагают вам хорошую цену исполнения или нет?

Всё зависит от оценки (valuation) стартапа. Зная оценку акции стартапа, вы можете сравнить её с предлагаемой вам ценой исполнения. Вот только узнать эту оценку непросто.

Все подробности вопроса в англоязычной версии гайда: Что нужно знать про оценку (valuation) стартапов?

Краткий вывод: лучшее, что вы можете сделать,- это запросить какую цену за акцию заплатил инвестор в последнем раунде финансирования.

Каковы шансы хорошо заработать?

Этот гайд и так получился огромным, поэтому секцию с расчетами можно прочитать в англоязычной версии на моём Substack.

Краткий вывод: априорный шанс заработать хотя бы $1M присоединяясь к стартапу посевной стадии (seed) с долей в 1% около 3.2%.

Что если вы уверены в стартапе на 90% и считаете, что точно полетит как ракета? Я рассчитал по Байесу, насколько это должно смещать вашу оценку риска. Спойлер: не очень сильною. Опасайтесь доверять чуйке в таких делах и не переоценивайте свои способности прогнозировать будущее на десять лет вперед.

Весь гайд коротко

- Основы опционов: Опционы на акции должны быть исполнены путем оплаты цены исполнения, чтобы получить акции, которые постепенно становятся доступными в соответствии с графиком вестинга.

- Первичное публичное размещение акций (IPO): В ходе IPO компания выходиь на биржу, вы можете реализовать опционы и продать акции после требуемого периода блокировки.

- Поглощение: В случае покупки стартапа существует гораздо больше переменных и условий по сравнению с IPO и вы не можете их контролировать. Основная идея остается прежней: вы исполняете опционы, а взамен получаете деньги или акции приобретающей компании.

- Что если: Различные сценарии могут существенно повлиять на стоимость и полезность опционов: от банкротства компании до истечения срока действия неиспользованных опционов. Эту секцию лучше читать целиком.

- Налоги: Опционы на акции облагаются налогом при исполнении и при продаже акций. Исполнение опциона облагается подоходным налогом. Продажа акций облагается налогом на прирост капитала.

- Размытие (dilution): Ваша доля в компании может уменьшиться в результате размытия. Особенно если компания привлекает деньги при низкой оценке. Вам следует узнать у компании правила размытия.

- Оценка (valuation): Чтобы узнать, хорошую цену исполнения опциона вам предлагают или нет, лучше всего запросить у компании: какую цену за акцию заплатили инвесторы в последнем раунде?

- На какую долю рассчитывать: Как обычный сотрудник, рассчитывайте на 0,1-1% до серии А, и меньше, если присоединитесь позже.

- Как долго придется ждать выхода на рынок: Надейтесь на 5 лет, планируйте на 10 лет, будьте готовы к 15 годам.

- Каков шанс хорошо заработать?: По моей оценке, шанс сотрудника стартапа посевной стадии заработать $1M примерно 3,2 %. Чтобы получить более точную оценку, подставьте цифры и детали ситуации в мои расчеты.

Спасибо за пост!

Было время (2017–2020), когда в моем кругу была мода "найти бы стартап и разбогатеть на акциях"

Я и сам думал, что это железобетонная схема для средне-толкового айтишника

Но по факту тут как в большом спорте: на одного Тайсона, который вышел в свет, будет сотня покалеченных спортсменов, так и не вышедших на большой ринг

Стоит ли тратить свое время и здоровье на стартап в таком случае, или же выбрать big corpo, спокойно работатьи получать свой годовой бонус?

Вопрос открытый.

Спасибо за очень детальный гайд. После работы в одной компании за опционы я для себя решил, что эта схема не для меня, а после прочтения гайда я в этом убедился ещё раз. Нужно вкладываться немалыми деньгами, при этом много всего может пойти не так: слишком большой риск.

От себя бы добавил, что при рассмотрении оффера не стоит считать опционы частью компенсации, как это обычно делают с RSU, какие бы красивые прогнозы вам ни рассказывали: принимать решение лучше исходя только из кэша и бенефитов.

В краткосрочной перспективе профита от опционов не будет, даже наоборот. А прибыль неизвестно когда и неизвестно будет ли вообще.

Спасибо, классный гайд! В принципе, все перечисленное уже и так знал, но приятно получить подтверждение, что я не ошибался :)

Вообще, моя позиция по опционам такова: получу 1000 евро с них - ну норм, получу 10к евро с них - отлично, получу свыше 25к - звездец отлично, выше 50к - открываю банку 10%го Faxe и упиваюсь в зюзю, потому что это охеренно.

Спасибо за руководство!

На текущий момент лучшее, что я видел

Спасибо за пост!

Первая картинка это буквально я.

Кажется что вполне валидная стратегия с такими подсчетами - работать по году в стартапах в которые веришь, брать первую пачку стоков и ждать что у какого-то процента стартапов где ты успел поработать за 10-15 лет получится взлететь и принести тебе тот самый лям и больше.

Понятно что есть риски с размытием и налогами, но что поделать.

Офигенный пост! Очень детально и понятно

Когда-то ещё вот тут было руководство по equity: https://github.com/jlevy/og-equity-compensation

Наверняка США-центричное, впрочем, если не Сан-Франциско-стартапно-центричное.

Короткое саммари моего опыта: у компании есть миллион способов кинуть вас через бедро. Не стоит слепо верить в опционы и какой-то невероятный успех, если вы не фаундер компании. Ну и да, если компания не исполняет заветную клюшку в росте цены на акцию - шанс работника получить хоть что-то - примерно равен нулю. потому что экзит инвесторов всегда в приоритете.

Очень познавательно, но в основном по ощущениям на американскую специфику рассчитано.

Интересно узнать какие схемы популярны в Европе и именно для меня — как владельца стартапа. Осенью исполняется год как мы наняли первых сотрудников, и подходит наша договоренность начать выдавать акции и/или опционы.

Пока что думаем делать:

Спасибо за гайд! Все-таки немного странно, что до exit'a компании ты реализовав опционы уже должен заплатить налоги. По идее, основополагающий принцип что налоги платятся с прибыли. Нет прибыли - нет налогов?

Спасибо за ценную информацию! Было бы интересно уточнить еще несколько моментов, если возможно.

Если компания по организационно-правовой форме не является акционерным обществом, может ли она раздавать сотрудникам опционы и доли? Как это работает в таком случае?

Если такая компания выдает сотрудникам некие vitrual shares, которые согласно договору могут быть использованы только для получения денежной компенсации в случае продажи компании, либо сконвертированы в опционы в случае реорганизации компании в акционерное общество, но при этом не дает открытым текстом никакой информации ни о valuation компании, ни об общем количестве акций, ни о стоимости/доле одной акции – насколько подозрительно это попахивает или норм практика?

Не очень удачный пример с ценой исполнения $150 и спредом $150, мне кажется — слишком много чисел совпадает и легко перепутать цену исполнения и спред. Например:

Я правильно понимаю, что на самом деле надо заплатить не спред ($150), а сначала заплатить цену исполнения ($150), а только потом продавать акции по цене на бирже ($300) и в итоге получаем прибыль в размере спреда ($300) минус налоги-комиссии?

Например, если цена исполнения (execution price?) $190, а спред — $10, то мне сначала надо выложить $380k, чтобы получить обратно $400k.