Привет, Олимпийский. Более кликбейтного заголовка я придумать не смог, но этот пост стоит прочитать не только тем, кто стремится к огромной доходности, но и тем, кто стремится уменьшить риск - это я таким образом добрался написать про факторы. Но обо всём по порядку.

Сразу хочу сказать, что это не материал для новичков в инвестировании. Если хотите сэкономить время, начните с более базовых вещей.

Как обычно, тут не будет ссылок на все материалы по всё тем же причинам: сократить время написания и заставить вас самих погуглить.

Способ первый: плечи

На первый взгляд, способ крайне очевидный. Взяли ETF с плечом х2 на S&P500, он пошёл вверх на 10% вверх, наш - на 20%. Упал на 50%, мы потеряли всё.

Безумны ли мои затеи? Ну, да, безумны.

Насколько это отвратительная или прекрасная идея? Математически (с учётом того что уже случалось в этой проклятой симуляции нашей истории, моделируя всё с помощью метода Монте-Карло) это хорошая идея, даже отличная - для молодых инвесторов. Даже с учётом вероятности, что вы через 10 лет можете обанкротиться, если у вас хватит яиц продолжать вкладываться в тот же самый leveraged ETF, всё у вас будет хорошо. Но в этом-то и проблема, кто уверен, что у него хватит дисциплины продолжать нести деньги туда, где они потерялись? Поэтому, несмотря на то, что идея хорошая, для себя я её отложил в сторону: моя толерантность к риску не настолько велика. Но если вы соберёте волю в кулак, то это хороший способ получать сверх-доход, надо только обуздать сверх-риск.

Как обычно, есть нюансы в том, как эти ETF реализованы, что это пачка деривативов, призванная отражать колебания за день, поэтому долгосрочная доходность не будет точно х2 или сколько вы там возьмёте плечо.

Сюда же мы можем отнести кредит под залог недвижимости, но в РФ такие грабительские проценты на этот вид кредитов, что не будем обсуждать.

Способ второй: факторы, он же smart beta

Откуда деньги, Лебовски?

На эффективном рынке информация, которая доступна (включая некие предположения инвесторов о будущем), уже отражена в ценах. Информацию из будущего предсказать нельзя. Единственный (надёжный) способ увеличить ожидаемый возврат своего портфеля - брать больший риск. Больший возрат без большего риска - это то, за чем охотятся активные инвесторы, используя сток-пикинг и маркет тайминг, называется альфа, и традиционно считается что генерировать положительную альфу на долгих периодах времени очень сложно - практически никому это не удаётся.

Неожиданная часть возврата портфеля тем выше, чем короче горизонт. Не важно, насколько правильную стратегию вы выбрали, если вы вкладываете в акции на 3-5 лет, это просто рулетка. А вот на 30-50 лет - уже другое дело.

Давайте вернёмся к базовым вещам. Покупая акцию компании, вы покупаете (долю от) её активов и будущих прибылей. Прибыли не гарантированы, поэтому вы покупаете их с дисконтом. Если всё пройдёт как ожидалось для компании, тогда акция принесёт вам вашу долю ожидаемой прибыли.

Возврат ваших инвестиций - это разница между дисконтированной ценой, которую заплатили за ожидаемые прибыли, и реальной прибылью. Дисконт и ожидаемый возврат синонимичны. Это очень важно! Ожидаемый возврат не зависит от прибыли, которая генерирует компания, а от цены, которая была заплачена за эту прибыль - дисконт. Инвесторы

охотнее заплатят за безопасную прибыль в будущем, чем за рискованную прибыль. Более рискованные прибыли имеют более высокий ожидаемый возврат. А теперь давайте разберёмся с риском - какие именно риски влияют на цену акций?

Market beta (MKT-RF)

Риск, который берут на себя инвесторы в индексы, где компании взвешены по рыночной капитализации, называется рыночный риск, первый задокументированный систематический (то есть не идиосинкразический, за который "не платят" - отдельной компании, или страны, или отрасли; а базовый, который нельзя диверсифицировать) риск.

Это отличный старт, да и для большинства инвесторов, возможно, и финиш. Простота в данном случае - огромное преимущество, мы можем добиться прекрасного портфеля из одного (!) ETF.

Capital Asset Pricing Model (1964), описывает риск как меру чувствительность портфеля или актива и риска всего фондового рынка. CAPM объяснял до двух третей разницы между возвратом различных портфелей, оставляя треть необъяснёнными - то есть, либо альфа, либо другие, ещё не известные факторы.

MKT-RF он обозначается, поскольку это мера возврата поверх Risk Free assets, то есть одномесячные treasuries (казначейские облигации США).

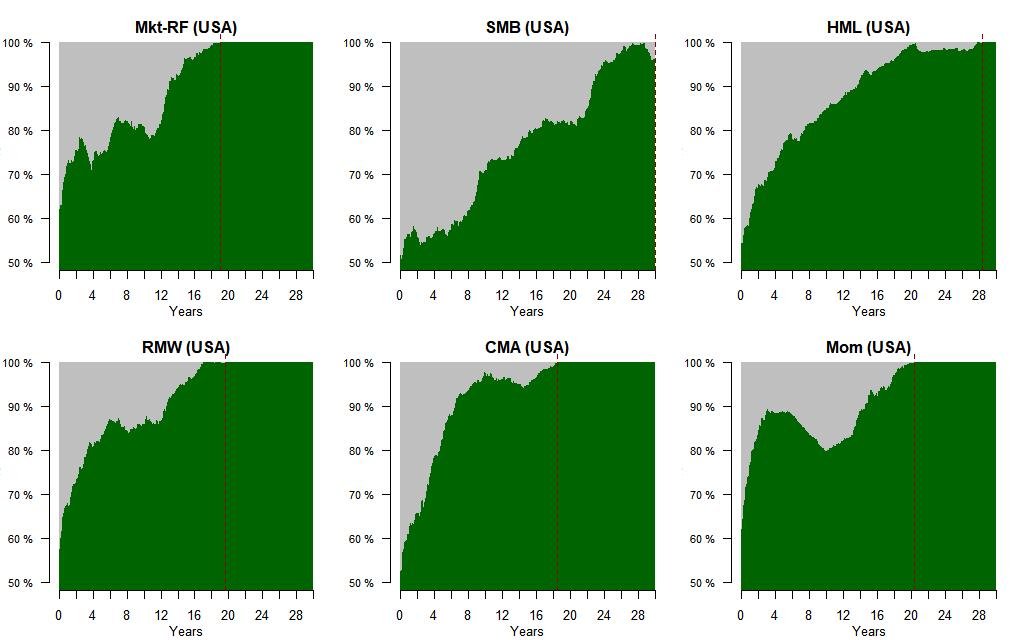

Количество скользящих десятилетних периодов с 1963 по 2020 когда этот фактор показывал положительный результат в США: ~80%.

За тот же период, с 1963 по 2020, приблизительный размер премии в США, годовых: ~5.4%.

Size (SMB)

Small minus big: Компании малой капитализации более рискованные, чем компании большой капитализации. Тут всё вроде бы довольно очевидно, условный "Уася Кэпитал, LTD" более рискованный, чем Apple, Inc.

Этот фактор примечателен тем, что сам по себе он приносит меньше всего дополнительной прибыли и самый волатильный - но это потому, что в нём много "бяки". Как отсеивать бяку будет написано дальше, в параграфе о мультифакторе.

Пока что держим в уме что это некий катализатор - другие факторы куда сильнее проявляются в компаниях малой капитализации, чем в компаниях большой капитализации.

Количество скользящих десятилетних периодов с 1963 по 2020 когда этот фактор показывал положительный результат в США: ~70%.

За тот же период, с 1963 по 2020, приблизительный размер премии в США, годовых: ~2%.

Relative price (HML)

High minus low: Компании с более хорошей ценой (обычно используют price-to-book) более рискованные, чем дорогие компании.

Немного контринтуитивно? Сейчас разберёмся, к счастью, со следующими то же самое.

Если две компании имеют разный P/B, но стоят одинаково, значит, рынок закладывает в цену компании с более низким P/B (то есть с ценой лучше) более высокий риск. Иначе, зачем кому-то компанию с окупаемостью в 15 лет, когда можно взять с окупаемостью в 5?

Недооценённые компании называются value stocks, а переоценённые - growth stocks. Хотя это самое распространённое значение этого термина, далеко не все его используют - я не раз видел, как термин "акции роста" в русском сегменте интернета описывают momentum, впрочем, о нём позже.

Market beta, size & relative price втроём называются Fama & French three-factor model (1992), и в отличие от CAPM объясняют уже до 90% разницы между возвратами портфелей.

Количество скользящих десятилетних периодов с 1963 по 2020 когда этот фактор показывал положительный результат в США: ~85%.

За тот же период, с 1963 по 2020, приблизительный размер премии в США, годовых: ~2.7%.

Profitability (RMW)

Robust minus weak: Компании с хорошими и крепкими денежными потоками при прочих равных более рискованные. Точно так же, как в предыдущем примере, сначала может быть контринтуитивно - поэтому давайте разберём ещё разок?

Как компания с прибылью в 5 миллионов в год может быть более рискованная, чем компания с прибылью в 1 миллион в год? Всё в волшебных словах при прочих равных. Понятно, что одинаковых компаний не бывают, поэтому на самом деле просто контролируется влияние других факторов. Но представлять себе проще "одинаковые" компании.

И в этом случае понятно, что все предпочтут компанию, которая делает 5 милионов ДЕНЕГ в год, и цена её акций вырастет, а раз этого не происходит - значит, рынок видит некий риск в этой компании (может, она находится в политически нестабильном регионе? Может, её крупнейшие заводы находятся в областях которые страдают от изменения климата и их может затопить через пять лет? И тысяча других причин, для которых нам даже не нужно мнение аналитиков - мы просто смотрим на то, как рынок принёс информацию о риске в цену).

Количество скользящих десятилетних периодов с 1963 по 2020 когда этот фактор показывал положительный результат в США: ~85%.

За тот же период, с 1963 по 2020, приблизительный размер премии в США, годовых: ~2.8%.

Investment (CMA)

Convervative minus agressive: компании, которые наращивают свои активы консервативно, более рискованны, чем те, кто наращивает их агрессивно. Собственно, именно этим фактором, а не фактом, что компания платит дивиденды, в основном объясняется больший чем в среднем по рынку возврат всяких дивидендных историй.

Однако, выкидывать из списка компании, которые вместо выплаты дивидендов делают байбек, или просто неохотно занимают капитал для расширения бизнеса, отнюдь не стоит. Домашнее задание: Dividend Irrelevance Theory.

Добавив ещё два фактора, получим Fama & French five-factor model (2015), это практически cutting edge науки! Коротко часто называется FF5. FF5 объясняет до 95% разницы в портфелях. Чувствуете, как сужается пространство для манёвра активных управляющих, чтобы объяснить возврат альфой?

Количество скользящих десятилетних периодов с 1963 по 2020 когда этот фактор показывал положительный результат в США: ~98%.

За тот же период, с 1963 по 2020, приблизительный размер премии в США, годовых: ~2.9%.

Пять правил

Поскольку факторов в академической литературе насчитывается уже больше трёх сотен, давайте введём некий булшит-фильтр, чтобы условный Петя завтра не пришёл, и не сказал "я открыл новый фактор: компании с буквой А в тикере в среднем имеют на 2% больший возврат" и прочая чушь, которая просто подтвердилась бектестом.

- Постоянность во времени - должен прослеживаться на протяжении всего времени, а не "вот только-только свежий из печи, в 20 веке правда не работало".

- Распространённость - должен прослеживаться как в США, так и во Франции, так и в Китае.

- Крепок к изменениям в формулировке - если мы в value факторе изменим price to book на price to earnings, цифры могут немного поменяться, но суть должна остаться та же.

- В него можно инвестировать - если это какая-то чисто академическая штука, которую убивают транзакционные издержки или другие вещи, которые не позволяют простому инвестору извлечь из этого прибыль, то нафига оно нам надо?

- Разумность - смотри выше примет с Петей и компаниями с буквой А в тикере. Это должна быть именно научная теория, подтверждённая историческими данными, а не наоборот.

Ну и само собой разумеется что если новый фактор можно объяснить полностью комбинацией старых, он тоже отнюдь не новый.

Momentum (MOM)

Моментум означает следующее: компании, растущие в цене, продолжают расти в цене, а компании, падающие в цене, продолжают падать. Это один из самых старых и интуитивно понятных факторов, и сломано много копий, "настоящий" ли это риск, или же это просто поведенческая история на которую нельзя рассчитывать, так как она уйдёт сама по себе, как только достаточное количество участников рынка будут пытаться её эксплуатировать.

Фама и Френч пока не включают этот фактор в свою модель формирования цен активов на рынке. Существует более старая Carhart four-factor model (1997), это FF3 + momentum.

Так же очень, очень сложно получить экспозицию моментума в портфеле, не проиграв такое же количество экспозиции велью.

Напрямую в моментум инвестировать довольно трудно в том числе и из-за транзакционных издержек (смотри правило 4), но можно пытаться частично его урвать - например, Dimentional Fund Advisors задерживают продажу активов на срок до нескольких месяцев, когда они перестали попадать в критерии других факторов, но имеют положительный моментум, и наоборот, задерживают покупку, когда бумага уже подходит по критериям, но имеет отрицательный моментум.

Мультифактор

Как мы уже выше обсуждали с моментумом, просто купив пять ETF на пять разных факторов, скорее всего, получится не очень хорошо.

Например, чистые small-cap акции в мире чувствуют себя не очень хорошо, потому что их тянет на дно small-cap growth with weak profitability. Таким образом, надо отдавать предпочтение ETF которые сразу таргетируют несколько факторов.

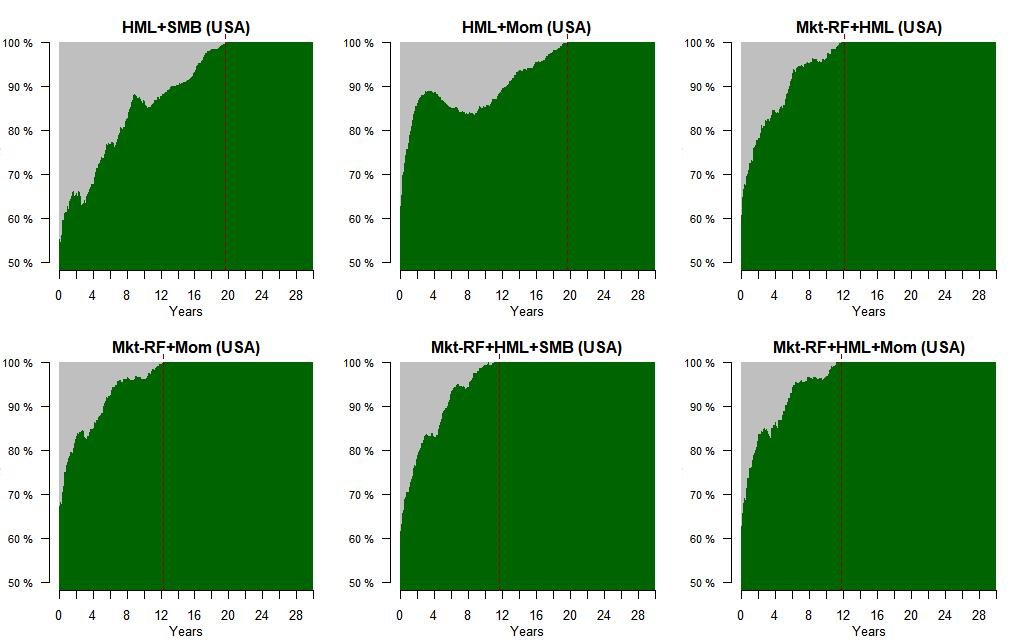

Приведу наглядные (но не исчерпывающие) примеры, данные с сайта Кена Френча, визуализация - Apeirox из Rational Remider Community.

Mkt-RF+HML = 1*(Mkt-RF)+0.5*HML

Mkt-RF+Mom = 1*(Mkt-RF)+0.5*Momentum

Mkt-RF+HML+SMB = 1*(Mkt-RF)+0.5*HML+0.5*SMB

Mkt-RF+HML+Mom = 1*(Mkt-RF)+0.25*HML+0.25*Momentum

Здесь по оси Х - длинна скользящего окна, а по оси Y - процент скользящих окон, в которых фактор (или комбинация факторов) была положительна.

Практическая реализация и академические факторы

Академические факторы обычно подразумевают long и short позицию по рынку. Чтобы получить HML = 1, нам нужно половину рынка - велью акции - в лонг, и половину рынка - акции роста - в шорт. Заметили, как в имени HML это не high no low, а high minus low?

Возьмём весь американский рынок, Russel 3000 - 3000 публичных компаний США. SMB у него будет равен нулю (как и остальные факторы), по определению - ведь это именно перекос от рынка, и на самом рынке перекоса нет. Чтобы узнать именно возврат SMB, нужно из возврата Russel 1000 (крупнейших), вычесть возврат Russel 2000 (самых маленьких) - опять же, граница часто будет не там, но общее представление это даёт хорошее.

Изредка встречаются варианты с треть лонг \ треть выкинуть \ треть шорт, "самой правильной" границы нет - потому что она не жёсткая, это скорее градиент границы аномалии, и в основном такой радикальный перевес делается, чтобы найти статистически значимые отклонения. На деле же шортить дорого, да и совсем выкидывают "неподходящие" тоже не все - могут просто менять веса. Что же делать, если перекос не так очевиден как "есть\нет"? Если маленькие компании присутствуют в чуть большем весе, чем на рынке, а крупные, в чуть меньшем? Считать и суммировать!

Понять самому, насколько "заряжен" ваш ETF на факторы - это как раз и есть factor exposure, или factor loading, довольно трудно, к счастью для этого есть тулзы, я пользуюсь https://www.portfoliovisualizer.com/factor-analysis

В выборе факторных ETF, как ни странно, правила обычно не такие, как в "обычных" ETF - чаще всего хорошими оказываются не фонды от больших компаний типа Vanguard и iShares, а скорее от компаний поменьше, которые занимаются таргетингом факторов уже десятилетиями.

Гиганты любят закрывать нафиг ETF которые не набирает ассеты с желаемой для них скоростью. Это, естественно, тоже не жёсткое правило - скорее, наблюдение. Например IJS, iShares S&P600 (не пятьсот! шестьсот!) - является одним из лучших SCV (small-cap value) ETF на американский рынок на момент написания поста.

Очень внимательно надо смотреть на комиссии - если от некоего фактора ожидается дополнительные 2% доходности, factor loading у нас 0.1 - мы можем ожидать лишние 0.2% доходности, а комиссия фонда при этом выше на 0.25%? Нет, спасибо.

Но в целом неразумно ожидать такие же низкие комиссии, как и на ETF широкого рынка - это нормально, что комиссии будут чуть выше. Просто следите, чтобы они не вышли из-под контроля.

Главное, зачем нам это надо - диверсификация через комбинацию факторов

Факторы - это разные типы риска. Добавляя их в портфель, мы улучшаем его характеристики, снижая стандартное отклонение. Противники инвестирования в факторы говорят, что велью мертво, но периоды, когда фактор идёт в минус - это абсолютно нормально. Во всяком случае, периодов текущей длины недостаточно, чтобы выбросить или даже поколебать подтверждённые историей модели - "всё идёт по плану".

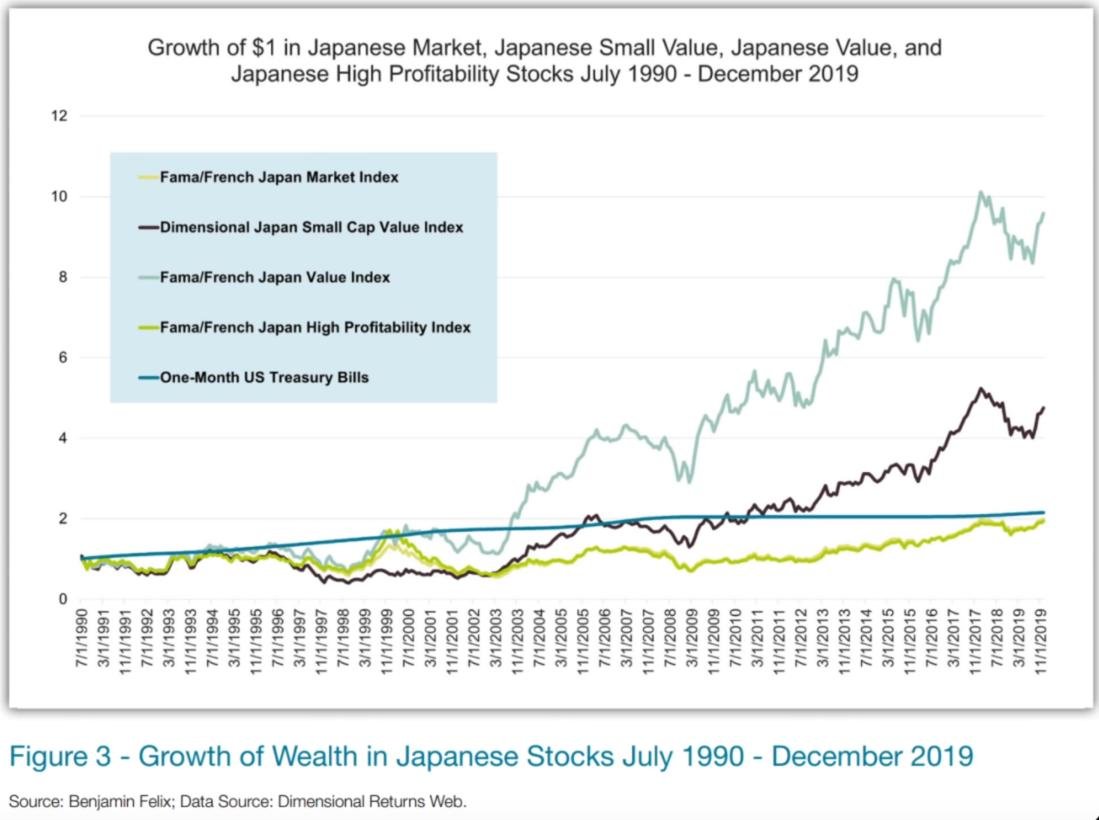

Если бы не было риска отставания - не было бы риска вообще, и за него бы и не ожидался дополнительный возврат. Однако периоды, когда сразу несколько факторов идут в минус, значительно более редки. Пресловутый период застоя в Японии не был бы таким горьким для инвестора, который добавил бы что-то кроме рыночной беты в свой портфель.

Ну и не надо забывать, что (HML = -1% годовых, минус один) не значит, что мы теряем 1% в год - это значит, что мы набираем капитал. Медленнее, чем просто с широким рынком, но всё ещё куда быстрее, чем с treasuries.

Однако, слишком сильная концентрация факторов, а так же количество факторов в мультифакторе снижает диверсификацию. Такие дела, совсем бесплатный сыр не бывает - нужно всё ещё диверсифицироваться по миру, чтобы хватало чуть-чуть сконцентрироваться и ослабить диверсификацию. Факторы на маленьком рынке, таком как российский - глупость, потому что не хватит простора разгуляться и диверсифицироваться.

Другие факторы

Является ли модель Фамы и Френча лучшей и единственной? Может быть, факторы у Morgan Stanley лучше? У AQR? У Alpha Architects?

Единственной - разумеется нет, но вот как выбрать лучшую это вопрос мягко говоря открытый. Как минимум, на сайте Кена Френча открыто публикуется вся их база расчёта, да ещё и обновляется чуть ли не ежемесячно, и я не говорю о том что благодаря этим людям у нас есть база Center for Research in Security Prices о цене акций в различные исторические периоды. Так что для меня это вопрос скорее открытости, глубокого опыта и десятилетий исследований, чем просто какой-то воображаемой лояльности. С другой стороны, другие модели тоже работают (в том плане, что они тоже объясняют какую-то часть разницы возвратов разных портфелей).

Насколько хорошо - сложно измерить, но будьте уверены, что инвестируя через Alpha Architects в их ETF которые таргетят их факторы, вы в итоге получите больший вес в компаниях, которые заряжены факторами и в других моделях, но, возможно с большими (или небольшими) отличиями.

Резюмируя - время покажет, но лично для себя я решил что исходя из текущих данных FF5 - good enough. Выйдут новые исследования - прекрасно! Если бы не критика CAPM, то size & value не открыли бы, или открыли значительно позже.

Вместо ложки дёгтя

Не забывайте, что факторы, хоть и открытые нобелевскими лауреатами - всего лишь модель реальности. Добавляйте их в свой инвестиционный портфель в том количестве, чтобы не разочароваться в том, что случилось с вашим инвестиционным портфелем через пятьдесят лет, если модель оказалась неточной.

Не думаю, что есть хоть один человек на свете, который не достиг своих инвестиционных целей только лишь потому, что у него в портфеле было недостаточно small-cap value акций.

😱 Комментарий удален автором поста...

Очень круто. По плотности материала напомнило "Разумное распределение активов" Бернстайна. Отдельное спасибо за ссылку на portfoliovisualizer.

Ну и ссылка на Бенджамина Феликса не будет лишней, там в первой части факторы объясняются чисто математически, что для меня было даже более убедительно, чем на словах.

Что нужно прочитать/изучить, чтобы понимать все термины и логику из статьи?

Какой годовой профит в процентах можно получить следуя таким стратегиям?

По-моему Колмановский сказал, что все это гадание на кофейной гуще. И все эти индексы и прочее дают в долгосрочной перспективе такие же результаты как и манкитрейдинг

Прошло уже больше 3-х лет с момента написания поста. Интересно было бы получить комментарий автора на тему актуальности всей изложенной инфы и его результатов по применению этих методик за этот срок.

Кайф. Может сразу добавить примеры конкретных ETF?

Можете объяснить, что значит это загадочное «Привет, Олимпийский»? Это какой-то локальный юмор? :-)

🤔 а что сиплый разве самый быстрый захожу в пост:

sage, скрыл

Я же правильно понимаю, что эта статья относится к тем, кто имеет доступ к бирже с большим числом различных американских ETF, которые собирают портфели по описанным выше факторам?

Под growth stock обычно понимают компании которые «быстрее» наращивают свою капитализацию/выручку. При чем это быстрее определяется по разному у разных людей/фондов. Чаще всего я вижу условную границу около 7% роста выручки в год для США. Выше - growth.

Ваше определение тоже имеет смысл,(т.к. growth имеют больший P/E) но, мне кажется немного завуалированно это объясняет.

Спасибо автору за пост.

Пару замечаний:

А подскажите хорошую бектест платформу, которая желательно позволяет играться и с факторами

Я правильно понял месседж, что средний доход прямо пропорционален риску и нишо с этим не поделать? А приемлемый уровень риска определяется длиной интервала инвестирования?

Так, а что происходит, когда мы берём несколько факторов: мы увеличиваем риск, или уменьшаем его за счёт диверсификации?

И зачем брать несколько етф на разные факторы? Не выйдет ли по комиссии дешевле взять какой-нибудь мульти-фактор етф?

Вроде же есть как раз такие етф, где стараются понабрать факторов которые мало коррелируют => получаем награду за риск, но эффективно его меньше за счёт этой диверсификации?

В общем, у меня пока не все в голове укладывается.