Привычный нам порядок вещей выглядит так: обычные люди идут в банки, а те их всяко-разно обманывают. Тем приятнее, что существует на этой планете страна, где всё обстоит ровным образом наоборот: люди там могут взять в банке здоровенный кредит, а потом в полном соответствии с законом «простить» самим себе половину задолженности.

Надеюсь, в том, как работает ипотека в России, вы примерно разбираетесь. Многие при этом почему-то автоматически предполагают, что в других странах все нюансы этого процесса работают плюс-минус так же – и это большая ошибка!

Где-то это действительно так; местами условия ипотек похуже, чем в РФ; а кое-где местное законодательство позволяет проворачивать поистине фантастические штуки – которые российскому заемщику не снились и в самых радужных мечтах (а российским банкам – в страшнейших кошмарах). Именно про такие случаи и пойдет речь в этой статье. Если вы эмигрант и уехали из России – возможно, вы даже сможете воспользоваться какими-то лайфхаками отсюда (но это неточно).

Но начать нам придется с небольшого ликбеза о том, как на самом деле работает долг на очень длинный срок: потерпите, это нужно, чтобы вы поняли суть финансового колдунства, о котором будет идти речь дальше (поверьте, это того стоит).

Что общего между долгом и членом: иногда бывает больно, если он слишком длинный

Ипотечный кредит представляет собой прямой долговой договор между заемщиком (вами) и банком. Но объяснять, как в финансах работают долги, проще на облигациях – ведь они торгуются на рынке, и поэтому по ним в любой момент можно посмотреть текущую «справедливую» рыночную цену. Так вот, на облигациях с очень далеким сроком погашения наглядно виден следующий финансовый закон:

При росте рыночной процентной ставки стоимость длинных облигаций на рынке падает, а при падении ставки такие облигации растут

Почему так? Предположим, в 2023 году вы купили по номиналу (за 1000 рублей) свежевыпущенную надежную рублевую облигацию с погашением через 30 лет и купоном в размере 7%. А через год рыночная ставка внезапно оказалась в два раза выше – 14% годовых! Станет ли какой-либо инвестор в здравом уме покупать у вас такие «старые» облигации с купоном 7% за ту же цену, что и раньше, если на рынке появились новые возможности вложить деньги с доходностью в два раза выше? Конечно нет!

Очевидно, что покупателя на такую облигацию удастся найти, только если предложить ему ожидаемую доходность не ниже текущего уровня рыночной доходности. Сделать это можно за счет снижения цены. Если приобрести нашу многострадальную бумагу не за 1000, а за 500 рублей – то купон 7% (который в любом случае считается от номинала в 1000 рублей и останется равен 70 руб.) составит ровно 14% от новой цены приобретения. Уже выглядит гораздо привлекательнее, верно? (Подробнее всю эту механику мы разбирали вот в этой серии постов.)

Ипотека – это почти что облигация, но есть нюанс

Когда вы приобретаете недвижимость в ипотеку – вы, по сути, совершаете действие, обратное покупке облигации. Вы привлекаете чужие деньги взаймы – метафорически выражась, можно сказать, что вы как бы «выпускаете свою собственную облигацию» для инвестора в виде банка.

Только эта «ценная бумага» нигде не обращается, и поэтому посмотреть ее текущую рыночную котировку невозможно. Но с точки зрения экономического смысла происходящего, эта «квази-облигация» должна подчиняться всё тем же финансовым законам: дорожать в цене при снижении рыночной ставки процента, и падать, когда процентная ставка в экономике растет.

При этом ипотечный заемщик, конечно же, не ощущает на себе эти эффекты так же непосредственно быстро, как инвестор в облигации. Предположим, вы успели в 2021 году взять ипотеку в рублях на 20 лет под 6% годовых, а сейчас такие кредиты выдают только под 20%. Для вас такая ситуация, конечно, очень приятна; но всё, что вы можете сделать, чтобы получить какой-то профит от своей дальновидности – это выплачивать кредит максимально медленно, чтобы как можно дольше пользоваться заниженной нерыночной ставкой (пока рубль обесценивается стремительно растущей инфляцией).

Вы не можете просто прийти в банк и сказать «слушайте, ну этот мой длинный кредит всего под занюханные 6% для вас сейчас реально обесценился в три раза ПО ФИНАНСОВЫМ ЗАКОНАМ – давайте я вам сейчас верну треть взятых денег, и мы договоримся, что я больше ничего не должен?». Нет, так рынок ипотеки (к сожалению) не работает.

По крайней мере, в России не работает. В обсуждении поста про покупку недвижимости один из подписчиков поделился своей ипотечной историей из Дании, и она прекрасна!

Датские банки, вы вообще нормальные, или как??

Дело в том, что в Дании на законодательном уровне закреплен так называемый «принцип балансировки». Каждый раз, когда кто-то берет в банке ипотечный кредит, банк должен выпустить облигацию с аналогичными (зеркальными) характеристиками. И эта облигация уже ведет себя на рынке как бы в полном соответствии со всеми стандартными финансовыми законами – ее цена так же колеблется вместе с колебаниями процентных ставок на рынке.

А теперь киллер-фича, про которую нам не рассказывала г-жа Йоханссон (ну окей, она сама родилась в Нью-Йорке, но батя-то ее датчанин): ипотечный заемщик в Дании может в любой момент прийти в банк и досрочно закрыть свой кредит путем выкупа по текущей рыночной цене соответствующей ему облигации! Если вы внимательно вникли в объяснения из начала заметки, то должны сразу понять, какие интересные возможности это открывает.

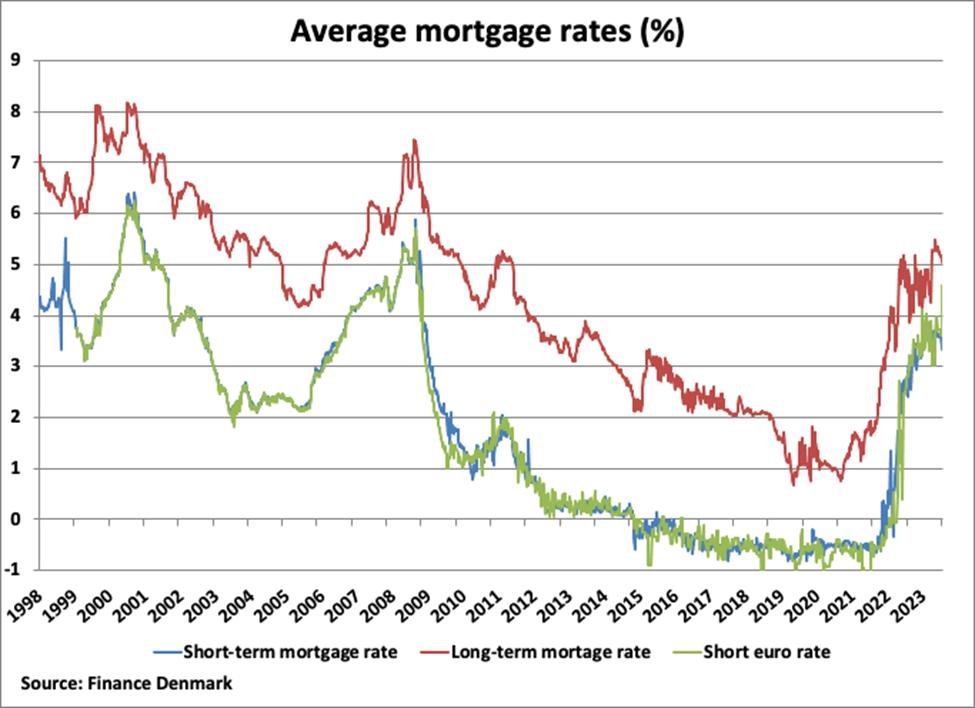

Так, в начале 2020-х датчане понабрали 30-летних ипотек под 1% годовых. А уже в 2022 году ставки по ипотеке подскочили до 4–5% – и весь этот длинный ипотечный долг обесценился чуть ли не в два раза.

Ну и дальше понятно, что произошло: счастливые дат-чаны и дат-куны пошли досрочно гасить свои ипотеки, выкупая их по просевшим в два раза рыночным стоимостям. Год назад ты был должен банку 1'000'000 крон – а сегодня можно закрыть долг всего за 500'000, кайф!

Понятно, что большинство таких ипотечников не могли просто погасить свой долг «из кармана», даже с учетом резкого снижения его стоимости (откуда у них лишние бабки, они же и так все в кредитах?) – поэтому они рефинансировали старый долг за счет взятия нового.

При этом, обратите внимание на интересный эффект: сумма их нового кредита действительно была в два раза меньше старого. Но, так как новый кредит выдается уже под гораздо более высокую ставку (5% против 1% по старому), то ежемесячный платеж всё равно получается примерно равен платежу по старому (так как в этом платеже теперь гораздо большую долю занимает погашение процента).

Но это не так страшно, ведь если в какой-то момент рыночные ставки упадут обратно вниз к 1–2%, то датчане опять смогут рефинансировать свои ипотечные кредиты по низким ставкам. При этом их никто не заставит для закрытия ипотеки выкупать соответствующий ей бонд по рыночной цене, возросшей из-за падения ставок – по закону, заемщик всегда имеет право полностью загасить ипотеку по номиналу. Получается, они в буквальном смысле сделают деньги «из воздуха»: сократят свой долг перед банком в два раза, и продолжат дальше платить по низкой ставке.

Не очень справедливо по отношению к тому инвестору, кому банк продал такую облигацию (он-то, поди, ожидал, что сможет с этой козырной инвестиции еще 30 лет подряд жирные купоны стричь) – ну а что поделать, права датчан-ипотечников превыше всего!

Закон в Дании в данном случае асимметричен: он позволяет ипотечным заемщикам обогатиться при любом из вариантов развития событий:

- Рыночные ставки резко растут – кайф, перекредитуемся и снижаем общий размер долга перед банком.

- Рыночные ставки резко падают – тоже кайф, перекредитуемся под низкую ставку и платим меньше!

Короче, я раньше всем говорил, что в России самое выгодное ипотечное законодательство в мире. Так вот, теперь новый положняк: по ипотекам Датское королевство впереди планеты всей, Шекспир был неправ...

Мораль всей этой истории такая:

- Ипотека, налоги, и прочие финансовые штуки в каждой стране работают по-разному – не предполагайте, что там всё будет устроено так, как вам подсказывает «здравый смысл». Лучше посоветуйтесь с бывалыми спецами по правилам, которые действуют конкретно в вашей стране проживания.

- Вопреки распространенному в народе мнению, ипотека – это отнюдь не всегда «орудие ограбления банками обычных людей». С учетом асимметричного распределения рисков между заемщиком и банком, ипотека нередко может оказаться гораздо более выгодной именно для заемщика.

- Бессмысленно оценивать «невыгодность» ипотеки путем подсчета общей суммы переплаты за весь срок кредита. Основное, что имеет значение – это как зафиксированная в кредитном договоре ставка соотносится с текущей рыночной процентной ставкой (если первая сильно ниже второй – то даже при большой сумме переплаты досрочно гасить ипотеку будет нецелесообразно).

Если вам интересно читать про то, как с финансовой точки зрения выжимать максимум из ипотеки, то вам стоит посмотреть и другие две моих серии заметок на эту тему: старенькая (но не менее актуальная) «Гасить ипотеку или инвестировать?» и более свежая «Когда покупать недвижимость?».

P.S. Если статья вам понравилась, то буду благодарен за лайк ей на Хабре (в этот раз решил залить весь текст целиком сюда, но апвоут там всё равно будет очень ценен).

Офигенный пост, Паша!

Очень интересно, очень по-социалистически.

Забавно, конечно, что все эти штуки — более доступная ипотека (с низким платежом), больше ипотечных хитростей в итоге делают выше спрос на квартиры. Ну а выше спрос — выше цена, так что в итоге можно платить меньший процент, зато тело кредита здоровое, как у слона.

в Швеции есть опция перестать платить тело долга, если выплачено 50% стоимости квартиры, остается только проценты покрывать

Подруга из Копенгагена говорит, чтоб купить недвижимость в Дании, нужно сначала 5 лет резидентства там продержать. Это если у кого есть ожидания:

Сейчас в Данию приеду

@

Ипотеку возьму

выплачу ипотеку

и потеку!

Интересно, какие финансовые возможности открывает "исламская ипотека"? Там же они вообще механизмя процентов маскируеют, мб и эту систему можно как-то творчески хакнуть...

рано или поздно за этот аттракцион социализма заплатят все налогоплательщики

В целом секьюритизация кредитов так работает везде, и думаю здесь смысл был даже не в этом, а чтобы банки не могли прятать плохие кредиты в пачку с хорошими и не случился очередной ипотечный кризис убивающий банковскую систему.

И на самом деле банку и правда все равно. Деньги он уже получил, уже наверное успел три раза их заново ссудить, на процентах тоже заработал. Нагревается инвестор в бонды, но это общая ситуация, не важно какой бонд.

Правда я не понял, как выкупить именно свою облигацию. А если владелец не хочет продавать? А если он выставляет другой бид?