Вместо предисловия

В детстве, когда я узнал, что банки платят проценты по вкладам, я подумал "А почему бы не заработать например кучу деняк, положить в банк, и жить на проценты?". Потом я подрос, и узнал что мир так не работает. Потом я подрос ещё лет на 10, и узнал что именно так весь капиталистический мир и работает, и пенсия это не просто мешок с талонами на еду.

Пруфов не будет

В данной статье я не буду вставлять ссылки, подтверждающие те или иные мои тезисы, и я преследую этим две цели:

- Значительно сократить время написания

- Заставить вас погуглить

Да, именно так. Я не профессор экономики и не инвестиционный банкир, у вас нет причин мне верить. К слову, инвестиционным банкирам без пруфов я бы тоже советовал не верить. Однако, все тезисы которые я буду давать гуглятся без особых проблем. Иногда я буду докидывать авторов, чтобы облегчить вам поиск, но я буду несказанно рад, если вы изучите какой-то вопрос и приведёте контраргументы со ссылками на исследования - ведь это сделает и меня чуточку умнее.

Для кого этот гайд

В целом, я надеюсь, для всех? Я честно попытался расположить вещи, более подходящие новичкам в начале, и более подходящие опытным инвесторам в конце, но не факт, что получилось.

Поехали?

Зачем инвестировать

Тут всё очень просто - мы отбираем деньги у себя нынешнего, чтобы дать их себе будущему. Вот такой вот социализм в пределах одного конкретно взятого человека. Если вам будет ОК жить на пенсии на 10 тысяч рублей, то забейте.

Биржа - это казино

Нет, тут всё по-честному. Хотя краткосрочную торговлю и спекуляции на волатильности я бы тоже назвал казино, обычно это называется трейдерством, а то, что мы с вами рассмотрим - инвестиции.

Другие инвестиции

Мы инвестируем всю жизнь, просто не задумываемся над этим. Мы тратим 5 лет в ВУЗе, чтобы получить преимущество на длинном горизонте. У многих различное мнение на этот счёт, однако я считаю инвестиции в себя (обучение - в мозг, путешествия - в спокойствие и удовлетворение жизнью) самыми крутыми.

Страховка

Этот пункт не относится напрямую к инвестициям, а, скорее, к риск-менеджменту. Но в конце ему тоже не будет места, поэтому напишу тут. Если вы единственный кормилец в семье с ребёнком или иждивенцем - застрахуйте свою жизнь и возможность работать. Иначе вы играете в рулетку. Да, вы не ставите на зеро и вероятность что семья потеряет кормильца невелика, но можно же просто не играть? Очень печально думать о том, что будет, если ты сыграешь в ящик - ещё печальнее, если ты об этом думать не будешь. Если вас двое, то тут по вкусу и по тому, насколько у страховых грабительские тарифы.

В банке мои деньги застрахованы, а тут - нет

В зависимости от страны, ваши ассеты у брокера могут быть как застрахованы (см. SIPC в США), так и нет. Это не значит что можно купить фьючерсов на нефть, просрать все полимеры, и вам всё возместят. Нет, это всего лишь значит что Петя, работая у брокера, не сможет украсть ваши ценные бумаги, а точнее, если сможет - вам возместят. Так или иначе я советую открывать счёт только у крупных брокеров.

Когда начать?

Лучшее время, чтобы начать - вчера. Второе лучшее время - сегодня.

Если вы вкинете все ваши сбережения одной кучей денег, в 2/3 случаев вы обыграете стратегию вкладывания понемногу (исследование компании Vanguard), если ваш горизонт инвестирования - до пенсии. Но так страшнее, поэтому против "побить по кускам" ничего не имею. К тому же учиться "по ходу" немного проще.

Сколько и когда откладывать

На самом деле то, сколько вы откладываете - самое важное. Средняя температура по больнице от 5% до 15%, чем позже вы начинаете, тем больше вам нужно откладывать, чтобы гонять на второй бехе на пенсии. Но я бы сказал, что это очень-очень индивидуально. Главное - это откладывать всегда*. Просто привыкните обкладывать самого себя налогом и сразу после получения зарплаты отрезать кусок и кидаться в брокера деньгами.

Я инвестирую раз в квартал, потому что у меня нет проблем с дисциплиной и в случае с моим брокером я экономлю копеечку на комиссиях.

* Руководствуясь здравым смыслом. Если сейчас ожидается рождение ребёнка или что-то такое глобальное, то можно временно приостановить, но если хочется спойлер на беху или ол инклюзив в Турции, то, вероятно, не стоит.

Докупить в кризис?

Если у вас есть деньги "докупиться" в кризис, значит вы изначально неправильно спланировали свой бюджет и у вас были свободные бабки. В кризис нужно покупать на столько же, на сколько обычно.

Прежде чем закинуть все бабки

Первое, что нужно накопить - подушку безопасности. Четкого размера не существует, общие рекомендации - от 3 до 6 зарплат или месяцев без зарплаты. Текущий кризис это всем наглядно показал, надеюсь, но упомянуть всё равно стоит. Эти деньги на черный день: если ты лишился работы, или нужно срочно сделать операцию.

Прежде чем закинуть оставшиеся бабки

Второе, что нужно сделать - погасить кредиты. Не нужно инвестировать, если у вас не погашен кредит на машину - вы получите больше денег, погасив кредит. Ипотека - приграничное решение, всё зависит от вашей ставки и налоговых льгот, бывает как выгодно гасить ипотеку ASAP, так и инвестировать параллельно с ипотекой.

Горизонт инвестирования

Классический горизонт инвестирования - до пенсии. Его в данном гайде в основном мы и будем рассматривать. Я рекомендую отделить деньги на пенсию в какую-то отдельную кубышку и доставать оттуда только если есть реально шанс до пенсии не дожить.

А покороче?

Естественно, можно и покороче. Можно копить на первый взнос на квартиру. Или на апгрейд квартиры. Просто горизонт должен соответствовать риску.

Классы активов, доходность и риск, диверсификация

Тысячи их. Некоторые коррелируют друг с другом (идут в одну сторону), некоторые слабо коррелируют с друг другом, некоторые имеют отрицательную корреляцию. В теории вам бы хотелось держать как можно больше активов, не связанных друг с другом ВАЩЩЕ, тогда волатильность вашего портфеля падает на корень из количества этих активов. Про это поговорим в диверсификации.

Можно ли вкусно накупить баксов и жить припеваючи

Я пропущу ответ на вопрос про "жить припеваючи", и скажу, что нужно хранить сбережения в той валюте, в которой вы собираетесь их тратить. Если вы копите на квартиру в России, копите в рублях. Если на бэху - копите в евро. Если на пенсию - ... опа, обманочка! не копите на пенсию в валюте. Копите в ценных бумагах.

Что покупать, часть нулевая

Я бы не рекомендовал иметь что-либо, кроме недвижимости, облигаций и простых акций, только если вы не понимаете, зачем вам это.

Что такое риск?

Риск в инвестициях - волатильность вашего диверсифицированного портфеля. Чем более рискованный инструмент, тем больше доходности от него ожидают инвесторы. Именно поэтому облигации "Рога и копыта" имеют доходность в стопицот процентов годовых в терминале брокера, а "Газпром" - чуть выше ставки ЦБ.

Разный риск

Есть два вида риска - систематичный и рыночный. Систематичный (он же идеосинкратичный) - это риск, который нельзя диверсифицировать. Это риск отдельной компании, отрасли или даже страны. Не берите на себя этот риск - за него не дают премиум. Берите на себя тот риск, который даёт премиум за риск (risk premium), например, рыночную β (рыночек растёт - акция растёт, рыночек падает - акция падает). Это то, о чем говорилось в предыдущем абзаце, компенсация, которую инвесторы получают за риск.

Диверсификация, или бесплатный сыр

Бесплатного сыра, как известно, не бывает, однако диверсификация это именно оно. При помощи диверсификации можно достичь или большей доходности при одинаковой волатильности, или меньше волатильности при одинаковой доходности. Все знают правило "не клади все яйца в одну корзину".

Хочу отдельно выделить важную, как мне кажется, вещь: отделяйте здравый смысл от эмоций. Не надо хотеть быть Джеффом Безосом и иметь свои деньги в основном в акциях одной компании, особенно если ты в ней работаешь. Или даже отрасли. То, что мы все знаем, что IT хорошо растёт, уже заложено в высокой цене акций. Поищите пузырь доткомов. Не нужно вкладываться в компании IT отрасли больше, чем в рыночной доле - если ударит по нам, то вам явно не хочется помимо работы потерять ещё и неадекватно большую часть накоплений.

Недвижимость

Классический вид инвестиций, святой грааль в пост-советском пространстве (накупить однушек и сдавать). Риск невысокий, доход невысокий. Однако надо не забывать, что это всего лишь класс активов и его сложнее диверсифицировать. Если вы думаете, что с вашей квартирой ничего не случится - так же думал и мой знакомый из Луганска, пока в его дом не прилетел снаряд из РПГ. И хотя конкретно его квартира ещё стоит в этом полуобрушенном доме, стоит она немного. Можно вложиться в недвижимость и через биржу - купив REIT, или в России ЗПИФ недвижимости, однако обычно в широком рынке REIT уже есть, а ЗПИФ недвижимости обладают непривлекательными комиссиями.

Золото, криптовалюты

Считается, что золото - защитный актив, и инвесторы валят туда в случае кризиса. Моё, и не только моё мнение в том, что это не asset, а commodity. Причём очень волатильное - чтобы защититься золотом от инфляции, нужно иметь горизонт инвестирования не 30-40 лет, а 200+. Так себе лотерея, если вы инвестируете для себя, а не для фонда университета или центробанка. А не приносит золото ничего - это же не компания. Так что я бы вам не советовал иметь золото в портфеле, максимум - 5%, но это очень холиварная тема. Биткоин - ещё более холиварная, но так или иначе это тоже commodity. Зачем кому-то покупать себе волатильную валюту? Я не знаю. Лучше спросите людей в штатах, не инвестируют ли они в рубль.

Облигации

Это когда дают в долг. Есть куча механизмов возврата долга, и важны различия в них только с налоговой точки зрения. Тут всё очень интуитивно - чем больше мы верим, что компания или государство отдаст деньги, тем под меньший процент мы готовы им дать денег.

Акции

Это - кусочек компании. Помимо того, что это не просто сраная бумажка, а вы реально владеете парой кирпичей завода в условном Усть-Задрищинске, вам ещё и полагаются дивиденды - некий процент от дохода компании, когда совет директоров так решит. И даже голосовать за совет директоров вы тоже можете, как акционер. В целом это довольно прикольная тема, и осветить её тут сложно вкратце, поэтому стараться не буду. Хочу только сказать, что при упрощении сферического коня в вакуум, цена акции - это ожидание рынка, сколько же дивидендов эта акция принесёт до армагеддона, умноженная на discount rate, скидку за рискованность компании. Поэтому рынок акций не так, как вам сначала кажется привязан к росту экономики и новостям. Ужасная новость может вызвать рост акций, если она не настолько ужасная, как думал рынок. Рынок очень хитрый, короче.

Дивидендные акции

Это акции, которые имеют истории регулярной выплаты дивидендов. Их любит очень много инвесторов, а зря. Не то, что бы они плохие, просто это никак не должно влиять на ваше решение, платит ли компания сейчас дивы или нет. Доход компания может пустить на саморазвитие, на дивиденды или на байбек своих акций, все три действия по сути равнозначны, однако с дивидендов бывает двойное налогообложение, если вы опять же их вкладываете - сами. Во многих ETF хитрая схема безналогового реинвестирования дивидендов, поэтому просто запомните что это не важно.

Asset Allocation

Сколько вешать в граммах? Сколько у вас должно быть акций и облигаций? Есть rule of thumb, что у вас должно быть столько % облигаций, сколько вам лет, но это совсем банальная рекомендация для тех, кому думать ну ВАЩЕ лень.

На самом деле, всё индивидуально. Акции исторически имеют бОльшую доходность и риск. Поэтому логично к пенсии увеличивать количество облигаций в портфеле. Однако в 20-30-и даже-40 лет я считаю вполне разумным иметь портфель чисто из акций.

А насколько более доходны и рискованы?

Средняя температура по больнице примерно такая: облигации приносят ОЧЕНЬ ПРИМЕРНО 2% годовых, а акции 5% - без учёта инфляции (то есть при инфляции в 2% прирост будет 4 и 7% в абсолютных значениях), и надо не забывать что есть сложный процент. В 85% случаев на 10 летнем промежутке акции приносят больше доход, чем безрисковые инструменты (облигации казначейства США). Это значит, что если вы копите на апгрейд квартиры с двушки на трёшку и планируете завершить это за 5-6 лет, вкладываться в акции ну чисто лотерея. Можете накопить быстрее, а можете и медленнее. Лично я на такие цели коплю в облигациях.

Как купить на дне, и продать на вершине

Никак. Гуглим Market timing. Внезапно, даже не занимаясь такой ерундой, можно отлично зарабатывать. Я даже больше того скажу - так зарабатывать куда проще.

Может, хотя бы перед кризисом можно свалить? Угадываем кризисы по Inverted Yield Curve?

Нет, не выйдет. Самое крутое, что вы можете сделать во время кризиса - стиснуть зубы и ребалансировать портфель. Самое тупое - пытаться проехаться по этим волнам.

Как выбрать акции?

Вот тут на меня в комментариях польётся самый большой ушат говна.

Никак. Если вы не Уоррен Баффет, то удача будет влиять на ваш доход больше, чем ваш скилл. И пусть вам повезёт - вы на бирже играете против управляющих хэдж-фондов, у вас нет шансов. У них это full-time job, у них есть профильное образование, а вы почитали пять финансовых отчётов после работы.

Более того, если вы Уоррен Баффет, то что вы сделаете? Вы оставите наследство жене в ETFках: 90% акций, 10% облигаций.

Sin a little

Можно стойко верить, что отдельные акции плохо, и выбирать время для входа в рынок плохо. Но если ну очень хочется, то конечно можно. Главное, грешить по чуть-чуть: думаете, что акции любимого колбасного завода в Усть-Деревеньске недооценены, купите их на маленький кусок портфеля, выделите себе изначально часть портфеля, допустим, 5-10%, которая будет отклоняться по вашей стратегии. С таймингом то же самое: не надо выводить всё в кэш, когда вы думаете, что будет обвал, но, например, погадать когда именно купить ETF в пределах месяца можно себе позволить.

Эффективность рынка

Это не аксиома, а теория, и даже скорее градиент. Рынок эффективен... до какой-то степени. Кто-то говорит, что рынок не эффективен и его можно обыграть, кто-то, что все новости уже в цене на акции, кто-то, что все будущие новости уже в цене на акции. Я скорее склоняюсь к серединке - все текущие новости и ближайшее будущее, без "чёрных лебедей" уже в цене. И именно поэтому так сложно переиграть рынок. Ты борешься не против бабы Тамары, которая не читала квартальный отчёт Транснефти, ты борешься против хедж-фондов, торговых роботов и чёрти знает чего ещё.

Так может купить паи хедж-фонда?

Это называется активное инвестирование.

Помимо того, что в среднем они работают хуже чем пассивные фонды просто потому что комиссии, есть такая штука что прошлые результаты не гарантируют будущих. Что это значит? Хрен вы узнаете, какой управляющий хэдж-фонда умеет обыгрывать рынок, а какому улыбалась удача.

Так что же всё-таки купить? ETF, да не любой.

Пассивные фонды с долями рыночной капитализации и низкими комиссиями. ETF. ETF кстати бывают и активные, нужно быть внимательным.

Это такой способ запаковать кучу акций и цену за управление и ребалансирование фондом в ценную бумагу, которую можно просто купить у брокера. Это

- идеальная диверсификация

- за гроши

К слову, в России - нифига не гроши. Но ШТОШ.

Тут подробно расписывать не буду, но просто для примера, ETF с Московской биржи: FXUS - сойдёт, FXRW - говно (не рыночная капитализация, высокие комиссии), AKNX - говно (высокие комиссии, уставной документ не запрещает инвестировать в какую-то левую муть).

Налоговая эффективность

Помимо того, что общаться с налоговой геморрой, это обычно ещё и дорого. Обязательно читайте, как можно не платить налоги в вашей стране. Это даёт лютейший прирост доходности. Налоги - очень важно! Например, в США есть Estate tax (Inheritance tax), по которому вы отсыпете дорогим Штатам 40%, когда двинете кони. Представьте, скопили две бэхи, и отдали бэху штатам, разве что бампер остался, капец! Если же вы - гражданин, то у них есть крутые 401k retirement планы. В России из налоговых интересностей есть, например, ИИС.

Advanced

Берём S&P 500 на все бабки и прекращаем читать эту нудную статью?

Нет. Это куда лучше, чем самому выбирать акции, но у нас есть много пространства для манёвра. Мы вступили в часть гайда для взрослых дядей и тётей.

Нужно диверсифицироваться по странам

Иначе есть риск повторить Японию в последние 20 лет, где рыночная β не растёт совсем - лучше бы в US Treasures вкладывали, ей богу.

Скорость роста ВВП не транслируется в скорость роста рынка акций

Китай дико растёт по ВВП, например, но не акции рынка Китая. Это довольно логично, потому что в рост ВВП, например, входит IPO других компаний. Поэтому не надо дико ломиться в какую-то растущую страну. Если на то пошло, США растёт быстрее абсолютно любой страны.

Так может прикупить США в доле выше рынка?

Многие так и делают, но поскольку нет никакого теоретического обоснования их роста, я не вижу в этом бОльшего смысла, чем дико закупиться Эплом, который тоже отлично растёт. Это холиварная тема, и конечно, США не может развалиться, иначе всем фондовым рынкам кранты, но рост замедлиться конечно может. Оставим на доле рынка, которая и так под 60% от всего мира.

Покупаем MSCI All Country World Index на все бабки?

Почти. MSCI ACWI даёт нам рыночную β. Согласно публикации дядек Eugene Fama & Kenneth French в бородатых годах, разница в портфелях обусловлена рыночной бетой на 66% и умением инвестора, альфой, на 33%. Эта модель называется CAPM -

Capital Asset Pricing Model. Однако, через несколько лет и опровержительных статей, дяденьки написали новую модель - Fama–French three-factor model, которая объясняла разницу в индексном и управляемом портфелях уже на 90%.

Factors

Более доходные портфели брали доходность не с потолка, а потому что включали активы с другими риск-факторами. Самое крутое в этих факторах то, что они слабо коррелируют с риском рынка. Таким образом, включив в свой портфель бумаги, направленные на эти факторы, мы получим или большую доходность, либо меньшую волатильнсть. Ещё позже эти же дяденьки сделали пятифакторную модель, но её мы рассматривать не будем. В факторах важно много вещей, но для нас важно чтобы

- Это не было маркетинговое фуфло

- В этот фактор можно было инвестировать с небольшими издержками

Потому как например один из факторов, Momentum, хотя и действительно увеличивает доходность портфеля, нехило поднимает его turnover, а тем самым комиссии, сводя на нет плюсы.

Factors investing

Итак, факторы в которые реально инвестировать прямо сейчас: value и size.

Сразу хочу сказать, что это именно перекос от рынка. В (почти) любом рыночном портфеле и так есть value и small cap акции, а тут о том, что мы их долю делаем выше рыночной.

Value vs Growth (он же HML, High minus Low) - компании, имеющие лучшую цену за акцию, растут в целом получше, чем компании, которые растут за счёт чего-то другого (ну, лопату крутую изобрели).

Small cap vs Large cap (он же SML, Small minus Large) - маленькие компании растут больше, чем большие (даже с учётом банкротств и прочего). Тут надо чутка перескочить и сказать что SML даёт относительно небольшой прирост в мировом масштабе, потому что small cap growth stocks прям ну совсем плохо себя ведут. Чисто Small cap фактор таргетировать не нужно. Для того, чтобы у тебя были вкусные сочные small cap компании, нужно таргетировать именно small cap value акции. Таких фондов очень мало.

Value примерно так же часто, как и market обыгрывает казначейские облигации - 85% на десятилетнем отрезке, SMB пореже, около 75%. Помните, мы говорили про Японию, где маркет себя чувствует не очень последние 20 лет? Зато value отлично там себя чувствует.

Сам по себе портфель с факторами не лучше и не хуже портфеля без факторов, но у него есть другие типы рисков.

Бежим покупать ETF на факторы

Будьте внимательны. Где-то куча фуфла под соусом факторов, где-то высокие комиссии. Где-то сразу несколько факторов нужных, но непрозрачность - факторы-то настоящие, только какой там микс?

Социально ответственное инвестирование (SRI, ESG)

Есть индексы, которые ребалансируют или полностью исключают из индекса компании, которые занимаются всякими гадостями - начиная от табачной промышленности и до производства ядерного оружия, или тех, кого "поймали" на рабском детском труде, например. Отдельно следует отметить, что нету стандартизации этих вещей, и у "совета экспертов", которые выкидывают или ребалансируют компании, разные взгляды на разные вещи, и нужно внимательно изучить, насколько они сходятся с вашими (больше всего разногласий идёт в сфере энергетики - как насчёт нефтяных компаний? А тех, кто добывает нефть из битуминозных песков?)

Вы действительно можете изменить мир, инвестируя в такие индексы, однако следует помнить несколько вещей - вы "платите" за это более низким ожиданием прибыли, более низкой диверсификацией и более высокой комиссией.

Всё это может стоить того, я не агитирую вас ни за, ни против данного подхода, однако я ещё раз прошу внимательно изучить критерии оценки и спросить себя, насколько это соответствует вашим жизненным идеалам.

Вместо эпилога

Как примерно я вижу себе идеальный портфель:

- ETF, на которые у вас есть налоговые плюшки. Например, если вы канадец - акции канадских кампаний. Сколько процентов? Тут уже вкусовщина и сложно подсказать, однако мне кажется разумным перевес от рынка до 10%.

- ETF широкого рынка акций

- ETF value команий

- ETF Small-cap value компаний

- ETF облигаций

"Нужно хранить сбережения в той валюте, в которой вы собираетесь их тратить" - у белорусов после всех местных девальваций, мне кажется, уже в генах прописано - только доллары/евро :)

Закину сюда, чтобы было:

Инвест план в четверых шагах (можно в сократить до первых трёх):

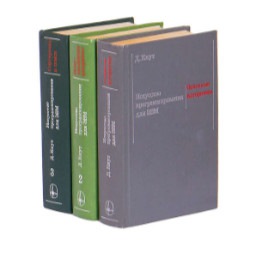

Годно. От себя для тех, кому интересна эта тема, порекомендую Tinkoff Journal - очень хорошо раскрывают тему инвестирования и личных финансов для новичков, и книги от автора Савенок В.С. (особенно про личный фин. план): инвестиции - это прекрасно, но это второй шаг, первый - работа над своим финансовым планом, выработка определенной фин. дисциплины.

Алсо, книжка "Хулиномика" от Алексея Маркова отлично помогает вкатиться в целом в принципы экономики, фондового рынка.

Статья просто топ, автору респект!

Несколько комментариев. И, как пишет автор, "у вас нет причин мне верить" :-)

Время от времени фондовый рынок ведет себя как городской сумасшедший и распродает акции хороших компаний по отличной цене. Прямо сейчас такое время и воспользоваться им весьма разумно. Это не значит, что нужно вытаскивать деньги с депозитов и закидывать их брокеру. Это значит, что стоит держать часть своего портфеля в кэше как раз для таких удачных условий на рынке. Какую часть - решать каждому, часто встречается доля 10%. Для долгосрочного инвестора кризис подобный нынешнему - не катастрофа, а наоборот, отличные возможности попасть на распродажу, простите за избитую фразу

Недавний обвал и вообще история последних N лет показывает, что хранить сбережения в рублях довольно опасно. К валюте можно применять те же схемы диверсификации, что и для акций и облигаций. Даже проще, можно распределить кэш на равные части, хотя бы рубль и доллар. Смысл в том, что они не могут падать одновременно. Одно падает - другое растет

Золото так себе актив, но оно защищает при кризисах вроде текущего. Рынок валится, золото растет, портфель проседает не так жестко. Не обязательно бежать в банк за слитками, можно купить etf на золото, можно акции золотодобывающих компаний - они еще и дивиденды будут платить. Иметь небольшой процент золота в портфеле (5-10) улучшит диверсификацию

Возможно, я просмотрел и речь о фондовом рынке США. На мосбирже можно найти даже ОФЗ с фиксированным купоном в 6% годовых. К тому же они не облагаются налогом 13% (но возможно, только на ИИС, знатоки, поправьте). Крупные компании выпускают облигации 7-8% годовых

Любое умение прокачивается :-) Не обязательно быть Уорреном Баффетом, нужно лишь посвятить этому какое-то время, как и в любом деле. Это не значит, что вы научитесь обгонять рынок и зашибать по 30% годовых, смотря бложики инвесторов ютубе. Но не будет лишним разбираться, почему не стоит покупать условную Теслу на все деньги "потому что ее все покупают, а у меня сосед на ней 150 баксов вчера поднял"

Понятно, что это мнение автора, но есть моменты

Было бы здорово почитать апдейт поста, опираясь на текущую ситуацию на рынке.

Пока что ничего не понятно для меня, но статья уже разожгла интерес начать изучать инвестиции. Спасибо!

Отличный гайд для начинающих! Главное всем нам помнить, что покупая ETF мы раздаём наши деньги "всем компаниям подряд", без разбора, надеясь на то, что раз этим компаниям удалось так вырастить капитализацию что они попали в какой-то топ индекс (и соотв., в наш ETF), то они все — стоящие бизнесы и нас не подведут. То есть мы полагаемся на то, что "всё будет как всегда".

В США, начиная с конца 70-х, (сразу после периода высокой инфляции), центробанк постоянно снижает ставку — стоимость кредита, пользуясь ростом производительности труда, глобализацией-специализацией и прочими дефляционными трендами. Таким образом, количество общего долга —компаний, людей, государства — непрерывно росло, потому что "проценты всегда падали".

Долг, непрерыно растущий все последние 40 лет, был большим драйвером этого "стабильного роста акций". Сейчас, когда центробанки не только Японии и Европы, но и США снизили ставки до нуля, возможностей растить долг ещё дальше уже не осталось. Все большие должники, особенно государства, никогда не смогут выплатить всё что они сейчас должны. Они могут, в лучшем случае, лишь тащить текущий долг выплачивая очень низкие "проценты" и перефинансируя тело долга (сейчас даже напрямую в ЦБ когда банки осторожничают!).

А как мы знаем, долги одних —это сбережения других. По факту случилась "национализация" сбережений — ты думал что у тебя впереди беспечная пенсия и гольф во Флориде, а получил 0.5% на свои казначейские облигации США и непонятные перспективы самого доллара, учитывая безумные объёмы деньгопечатания и прямую раздачу незаработанных денег людям.

Такая печальная история нам досталась в наследство от наших беспечных предков-бумеров слишком увлечённых "ростом во чтобы то ни стало", постреблением, личным комфортом и keeping up with the Joneses.

Хочу добавить пару полезных ссылок по теме.

Подкаст Медузы про финансовые инвестиции и финансовою грамотность - https://meduza.io/podcasts/kalkulyator

Онлайн курс от Тинькоффа про азы инвестирования - https://journal.tinkoff.ru/pro/invest/#/

Сам пару месяцев назад стал интересоваться вопросом. Подкаст Медузи очень помог разобраться.

Вообще, теперь считаю, что такие вещи должны быть базовыми знаниями и учиться в школе (так же как и слепой набор).

Перечитал, ронял скупую слезу, вспоминал, как меня выгнали из финчятика за вопрос, надо ли покупать акции малоизвестного BioNTech — за месяц до того, как они заявили о допуске первой вакцины от коронавируса и из акции взлетели на несколько сотен процентов.

Спасибо! 😜

"Первое, что нужно накопить - подушку безопасности - от 3 до 6 зарплат или месяцев без зарплаты... Эти деньги на черный день: если ты лишился работы, или нужно срочно сделать операцию."

Я понимаю, что гайд - это средневзвешенное для всего населения, но есть люди, которые в возрасте 20-40 лет, сильно не болеют, и даже в случае резкого увольнения смогут найти новую за 1-2 недели, это не считая того, что будут выплачены увольнительные. Им всё равно надо держать такую подушку именно в кэше на банке, а не у брокера в активах?

Еще советы по подушке на 3-6 месяцев затрат не учитывают тот факт, что, если ты теряешь работу, то ты явно не будешь шиковать так же, как раньше, а сократишь расходы. А значит достаточно подушки на 2-4 месяца текущих расходов, чтобы продержаться 3-6 месяцев.

Давно хотел начать вкатываться в инвестиции, и решил зайти на низах - 20 марта, сейчас портфель +22% :) Также налоговым резидентам РФ рекомендую присмотреться к ИИС, там есть разные типы вычетов, можно в год возвращать до 52000₽ или если не платите налоги НДФЛ, то получать льготу в размере 13% с дохода от продажи. Тема глубокая и серьезная, читать придется много. Самое главное не верьте долбоебам, которые рекомендуют вкладываться в роботов/биржевые пифы/управляющие организации.

Мне кажется, пост совсем не для новичков, разве что новички - это люди, которые уже много прочитали по теме и имеют минимальное представление об инвестировании, но сомневаются, что выбрать.

Мне бы пост для человека, который вообще ничего в этом не смыслит и даже сомневается, имеет ли смысл инвестировать в принципе.

Погуглить я, если что, умею, но здесь явно не хватает чего-то базового. Если бы я понимала, чего - нагуглила бы.

Крутой пост, автору безграничное уважение:)

От себя бы рекомендовал всем начинающим и не только почитать Арсагеру - как по мне, это азбука для начинающих инвесторов, и брокеры должны выдавать ее при открытии счета (благо что книжка бесплатная и качается с сайта Арсагеры; там есть спорные моменты, но 90% материала рекомендую).

По поводу etf инвестирования или в акции, долю облигаций или золото - тут каждый сам для себя решает, у всех своё отношение к риску и т.д. Главное, если копите на долгосрок, а не пришли полудоманить, то просто за стабильное пополнения портфеля с каждой зп вы себе скажите спасибо через n лет.

И да, не котлетьте раздутый треш:)

Ой как сильно меня укололо это. Идеальных портфелей не бывает, они все индивидуальные.

Туда же. Статья вроде базовые вещи норм и вкратце рассказывает, но самого главного нет. В первую очередь надо не в инвестициях разбираться, а понять зачем они тебе нужны, сколько нужно и для какой цели, какой риск-профиль, какая страна, сколько лет и прочее. А только потом исходя из этих данных ты подбираешь инструменты. И именно в эти моменты ты понимаешь, что и золото ниче так, и облигаций или крипты даже можно понасувать, тк лично тебе и для твоих задач это подходит.

Привет!

В какой момент стоит задуматься о торговле не на MOEX, а на других биржах?

Сейчас на FXUS комиссия 0.9% это же существенная часть доходности.

Правильно понимаю, что лучше напрячься сразу и открыть счёт в условном Interactive Brokers, чем начинать у наших брокеров?

Меня беспокоит, что что-нибудь может случиться с Finex. Фонд это же компания, которая тоже может разориться? Или нет?

Статья реально топчик!! спасибо большое автору!!!! (больше восклицательных знаков богу бессмысленных комментариев)

Привет!

А налоговым резидентам Германии есть смысл идти на IBKR?

Ребят, а у кого рекомендуете ИИС открывать?

@TiraelSedai, Евгений, можешь дать источник исследования Vanguard, я у них нашел только https://investor.vanguard.com/investing/online-trading/invest-lump-sum

Подскажите, как хеджировать акции, если местные (швейцарские) облигации приносят негативную доходность?

Имеет ли смысл такое инвестиционное портфолио: 20% ETF местных швейцарских акций, 20% ETF золота, 60% ETF мировых акций. Облигации не включаю, т. к. по ним негативная доходность. Инвестиционный горизонт пока не определен, особо не на что ни коплю. Просто чтобы деньги не лежали мертвым грузом на банковском счету.

@TiraelSedai, какие-то value и small-cap value etf можешь порекомендовать?

Vanguard свой Global Value Factor UCITS ETF закрывают в феврале, плохо перформит уже который год.

для ETF Small-cap value вроде SPDR MSCI USA Small Cap Value Weighted UCITS ETF выглядит не плохо.

"Бывает как выгодно гасить ипотеку ASAP, так и инвестировать параллельно с ипотекой."

Лучше инвестировать параллельно с ипотекой, это заранее учит инвестициям, вы заранее будете изучать законы рынка и т.п. Т.е. тут небольшой опыт от инвестирования может перекрыть выгоду вшатывания всё в ипотеку.

Мой пример: моя ипотека сейчас - на ещё 15-16 лет (не помню точно). Если я буду отдавать больше, чем отдаю сейчас, то смогу закрыть лет за 8-10. Но не инвестировать все эти 8 лет, не обучаться, не быть в теме - печально.

Спасибо за интересный гайд про старт в инвестировании.

Написано достаточно комментариев, от себя хотел бы добавить про "идеальный портфель". Его наполнение - выбор автора, смущает наличие 4 ETF. Ежегодная ребалансировка потянет от 4 до 8 комиссий брокеру. На портфеле <$5000 невидимая комиссия за сделки может достигать 1.2% от депозита. В моем мире это много.

Вкратце поделюсь своим опытом.

Начинал наблюдать за фондовым рынком при котировках S&P500 около 2800, но мнения/статьи экспертов всегда останавливали.

Год назад прочитал книгу "Правила инвестирования Уоррена Баффетта" (советую!), зацепила цитата "целью является наилучшая доходность после налогообложения при минимально возможном риске".

После прочтения плотно сел за тестер стратегий, очень долго анализировал точки входа (пик, дно, случайные даты).

В начале 2021 года открылся портфелем TLT/QQQ в пропорции 55/45. Пересидел просадку до 10%, понял всю консервативность портфеля и в сентябре закрылся с доходностью около 7%.

Два месяца держу портфель QQQM/VGLT в пропорции 90/10, открывался без точек входа. На текущий момент доходность 5%.

Данный портфель (QQQM/VGLT в пропорции 90/10 с ежегодной ребалансировкой) открыл на три года. При наличии яиц/терпения считаю его оптимальным между доходностью и рисками, комиссии брокеру также минимальны.

P.S. Этой мой первый комментарий, надеюсь он написан не в стиле токсичного душнилы. Готов к конструктивному обсуждению :)